知乎高赞解答:保险怎么买是合理的?

在知乎中见过最老生常谈的问题是:买保险有必要吗?

点赞第一的说法是----没有一样东西是非买不可的,但存在就是合理的,保险说的高逼格一点是“经济生命的延续”。

这个讲法简直也没谁了!

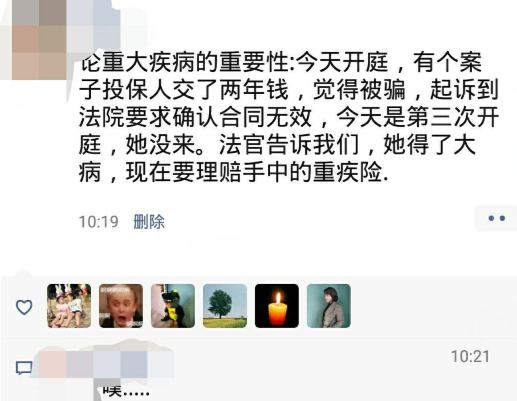

最近就刷到一条律师的朋友圈,堪称“段子”。

这个案件的投保人,和绝大多数客户想法一样,觉得保险产品作为看不见摸不着的,每年花了几千元买了几十页纸,不出险,就非常没有安全感。

而这条朋友圈也被网友们称之为最有意思的保险段子,最具戏剧性的故事。

对于许多人来说,买保险最好不要用到,万一用到了,会成为危难时刻救命的稻草。

不过,问题来了!

身边的绝大多数人在买保险产品时候会遇到同一个困扰--市场上的健康产品那么多,但就不懂该如何选择。

原因说到底,还是消费者对于保险的认知度不够!

现实生活中,遇到严重肺炎住院,花掉了五六万的医疗住院费,如果只是买重疾险,找保险公司报销,那肯定是赔不了的!

所以今天,就要给小伙伴们介绍保险怎么买的攻略,让你买了保险产品有安全感。

>>>>>文章太长不想看?添加微信号wtb9448,免费预约保险顾问,指导你如何买到对的保险产品!

一、保险要如何选择才能全赔?

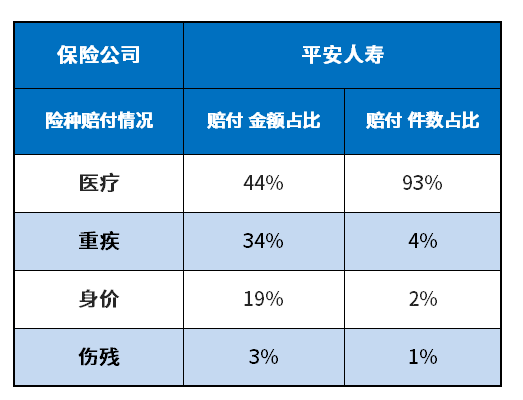

据2019年各家保险公司理赔数据显示,所有人身保障中医疗险理赔占比总件数最高。国内保险龙头平安人寿披露的2019年总体赔付金额为338个亿,医疗险案件占比最多,花费高达148亿/年:

一家保险公司赔付数据或许会让消费者产生以偏概全的想法,但按照实际情况而言,不论哪家保险公司,只有赔付金额大小的区别,全年的赔付最多的险种件数,还是以医疗险位居榜首。

不过,国内客户购买偏好只关注重疾险,殊不知这种观念是不够的!

因为重疾险有严格的疾病定义要求,理赔门槛比较高,日常都要组合医疗险一起投保,重疾理赔款用于补偿工作收入损失;而医疗险用于报销治疗费用,所以在有医疗险搭配的前提下,不管重疾险能不能赔,反正生病住院后医疗险是可以报销的。

要想疾病报销全赔,就要重疾险与医疗险组合在一起买。

二、旧保单如何处理?

从不少消费者购买保险的经历,反馈最多的信息来看:花了大价钱买了低保额的重疾险。

如2018年,一个年轻的小伙买了国寿福至尊版:

俗话说,买保险就是买保额,才可有效抵御风险,如小伙子的保单,国寿福重疾保额10万元在大病治疗费跟前是杯水车薪,“退保”就成为了不少人联想到的解决途径。

不过交费2年也有5000元,而退保仅退现金价值,仅只能退几十元,在这种情况下,完全没有必要终止合同,有二类解决方式:

①交费能力不强:补充好小额住院医疗险和国寿如E康悦百万医疗险,花个几百元,做到疾病住院就有报销;

②交费能力强:搭配好医疗险前提下,买一个网销型定期重疾险保到70岁,增加重疾保额。

三、亚健康人群要不要健康告知?

听过保险拒赔最直接最多原因就是:投保人未如实健康告知。

我国是乙肝大国,可事实上不少人投保前已经有乙肝小三阳,但并未告知,就有位消费者投保后罹患癌症就诊,被拒赔了,退还累计保费,终止了合同。

根本原因在于:保险公司调查中认为乙肝小三阳是严重情况未告知。

对于不少人来说,身体处于亚健康,投保不要大意,健康告知是必须履行的义务。

目前很多互联网重疾险,面向乙肝大三阳,在肝功能正常前提下,核保结果是加费;一般对小三阳的核保标准都非常友好,标准体承保的产品大有所在:

这些年来,网销型保险的普及,提供的智能核保属性非常方便快捷,不会留下疾病案底,一键可获悉核保结果。在买保险里,健康告知环节最不能省,以免日后为理赔留下祸根与纠纷。

不同的消费者群体,选择保险产品有所差异,还是要以交费能力、身体情况等因素作为考量,介于保险中的复杂性,买保险时,找专业的保险顾问可以避免花了钱买错保险。