以贷养卡,养活了几家上市公司

繁荣的信用卡消费金融生态圈

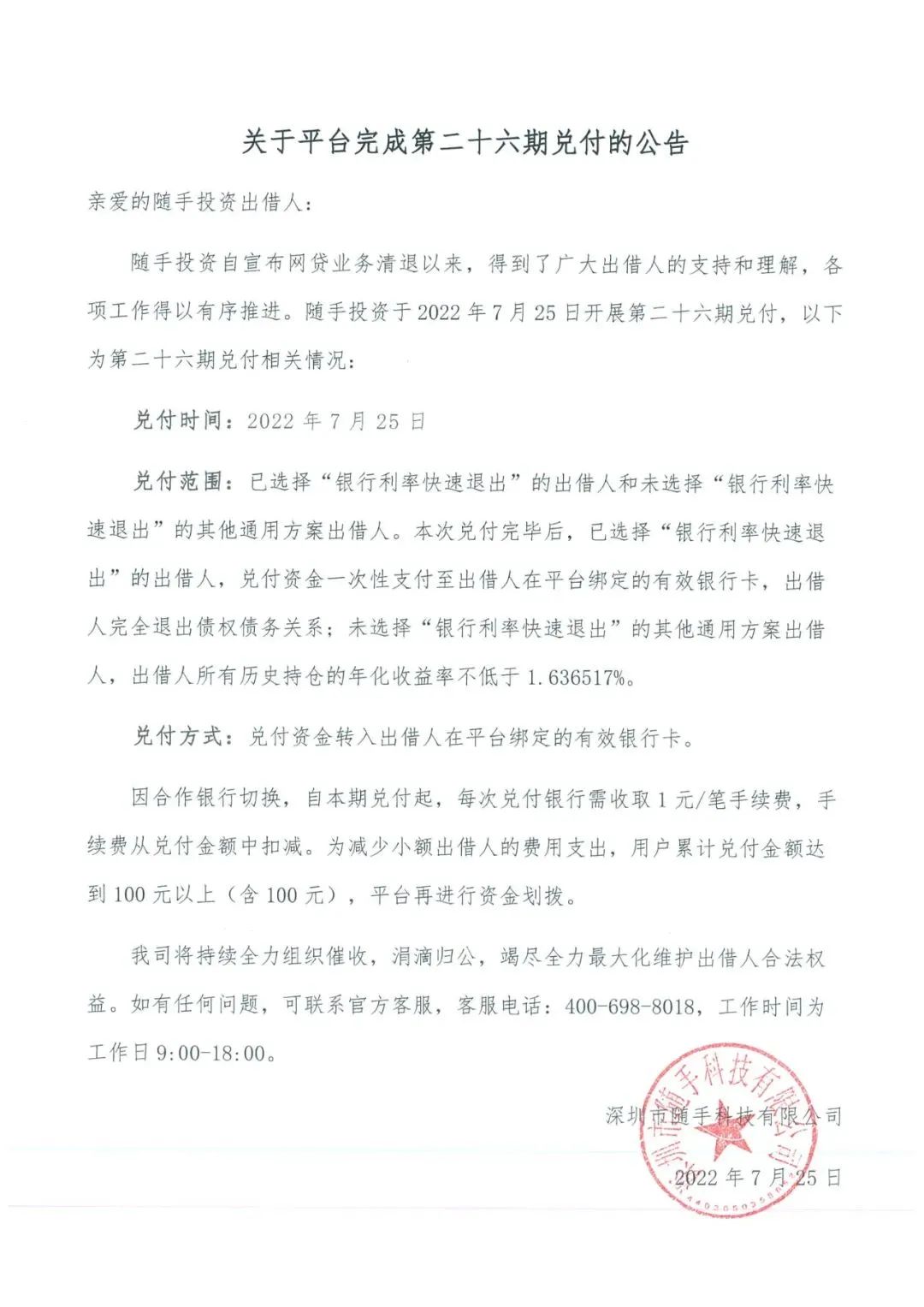

又一家互金公司在美提交了上市申请—深圳萨摩耶互联网金融服务有限公司。

互哥观察到这是继维信金科、51信用卡、小赢科技之后,今年又一家涉足信用卡生态的上市公司。

萨摩耶金服成了3年多。目前,主要赚钱渠道为“省呗”提供包括跨机构信用卡账单分期、预借现金及信用贷款三类产品。

互哥梳理了下省呗的费率。

跨机构账单分期周期为3-12个月,年化费率为10.04%-24.00%;预借现金周期为3-12个月,年化费率在 15.58%-24%之间;信用借款额度为2万-5万元,周期3-12个月,年化费率为24%-36%。这三个产品在2018年上半年的加权平均年化费率分别为:15.5%、20.7%、29.2%。

移动互联网的爆发,互联网金融的崛起,让更多的年轻人尝试到了先消费后还款的生活方式。国内信用卡行业进入爆发期,各大银行的信用卡发卡量、贷款余额都出现较大幅度增长。

一批围绕信用卡生态提供服务的公司也在迅速崛起,就包含萨摩耶金服。

以贷养卡、代还信用卡有“内幕”

目前,市场上最火的信用卡代还产品包括“省呗”、“还呗”等,这种信用卡代还的核心逻辑,简单的理解,就是他们帮你代还信用卡账单,你再还款给他们,并且享受信用卡账单分期利息的折扣!

为什么这些平台能崛起呢?

对于信用卡分期来说,银行方面表明哪怕你第一个月已经偿还了一部分,你在接下来的期数中仍然需要承担全部贷款金额的借款利息。利息算下来也是相当的惊人,平均年化能达到18%。

所以就有很多信用卡代还的平台是宣传不收取利息的,只是收取一定的手续费。

主要有两种方式:一种是按照借款金额一次性收取一定的年利率;另一种是按分期的长短收取周利率或者月利率。业务一旦申请成功,用户就不能撤销和更改。

这就相当于利息了,平均下来20%以上的年化,成本也是较高的。只是换了一种说法,全是套路啊!

虽说信用卡余额代偿为持卡人解了燃眉之急,提供了短期的资金流动性,避免了信用卡逾期而影响个人信用,这是正面作用。

可是别忘了,它同时也会进一步刺激持卡人的消费欲,那些购物狂会更加不能理性控制支出,这就是负面作用了。

借钱消费,以贷养贷,以卡养卡有风险

互哥有一个数据,在不含房贷和车贷的情况下,使用消费贷款用于日常生活消费的人群超过五成,占比50.17%。在贷款渠道方面,除了信用卡、花呗、白条等,超过一半的年轻人将手伸向网贷。

年轻人的消费水平却难以在短时间内下降,于是很多人选择了借旧换新也就是我们常说的“以贷养贷”。

以贷养贷风险性极大,主要是贷款人没有正常收入,或者收入不够还利息,不克制生活消费,造成支出大于收入,下笔贷款补上笔空缺,反复贷款,造成恶性结果。一旦资金断裂,只能跑路。

我们再看下以卡养卡的朋友。手续费是大头,如果操作不好,就是赔钱。现在市场上的pos机,手续费一般在0.60%-0.85%左右,那么1万元的成本就是60-85元,如果你不擅长理财,流动资金带来的收益少于手续费,那么对于持卡人来说就是负债,金额越大越多。

总之,以贷养贷、以卡养卡并非不可以,因人而定。把握不好,容易逼你永远走在借贷路上。如果其中出了问题,有可能就走上了失信人的名单。