以生命周期为指引,开启无忧养老之旅

个人养老金制度从落地到启动实施已一年有余,据人社部披露,截至2023年6月底,参与人数突破4000万人,较2022年底个人养老金参加人数(1954万人)数量翻倍。个人养老金制度的正式落地,增强了居民对于养老话题的关注。

个人养老金作为养老第三支柱,目前尚处于发展的初期阶段。尽管大多国人都意识到养老的重要性,但养老储备行动力不足仍是当前较为突出的挑战。那么,为什么要提前进行养老投资?在不同的生命阶段,养老理财策略有什么不同呢?

了解生命周期中重要的两条线及三个阶段

美国经济学家莫迪利安尼等人提出了生命周期假说,该理论认为理性的消费者会根据自己整个生命周期的收入来规划自己的消费和储蓄行为,并希望在生命周期内保持消费的平稳性,使自己一生的消费支出等于一生的收入。

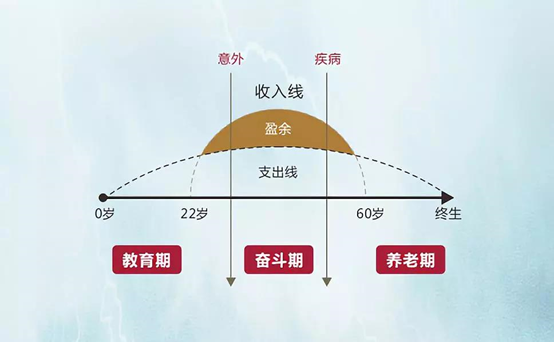

如果把生命周期假说具象化来看,它更接近于一张“草帽图”——

草帽图由三条线组成,水平方向的直线是一条年龄线,代表从出生到老去的人生之旅,而在年龄线上方的两条曲线,分别是收入线和支出线。从“人生草帽图”中可以看出,第一条支出线贯穿了从出生到终老的整个生命周期,构成了草帽的帽檐。换句话说,人生是一个漫长的消费过程,无论处在哪个阶段,都离不开衣食住行,都需要花钱。相比之下,挣钱的时间却是有限的,一般集中在22岁至60岁之间的三十八年。这段时间也是我们精力较旺盛、赚钱能力较强的时候。

草帽图中的两条曲线将生命周期分为三个阶段:①教育期,我们在父母的庇护下无忧无虑地成长,几乎所有的日常花销和教育支出都由父母承担;②奋斗期,我们为追求美好生活努力奋斗,同时也更多地承担起买房、买车、成家、立业、子女教育、赡养父母等的家庭责任,是积累人生财富的黄金时期;③养老期,随着年龄增长和劳动力下降,我们逐步退出工作岗位,面临收入减少和看病就医费用的增加,需要不断消耗前期的人生财富来维持原有的生活质量。

挣钱是一阵子,但花钱却是一辈子。这样看来,当收入大于支出,出现盈余之日,也是养老投资的规划之时。

以生命周期为指引去投资

养老规划实际上是对“投资是时间维度上的平衡消费”这句话的完美诠释。短期内,养老需要花费大量现金流,但从长期来看,如果从日常消费中专门挤出来一部分钱用来投资,在岁月更迭中发挥复利的作用,同样可以在退休后收获可观的投资回报。

具体来看,年轻时,事业处于上升阶段,一方面,要投入时间和精力精进业务水平,提高获得财富的能力,另一方面,合理规划每月收入。为养老投资预留一部分专项资金,开通个人养老金账户,每月定期定额的存入本金。在投资策略的选择上,适当提高权益资产的配置比例,正如《漫步华尔街》的作者提到的生命周期投资指南所说,用100减去你的年龄,就是当前应当权益资产的配置比例,比如30岁,你可以投资70%的比例在股票中。当距离退休时间较长、拥有较长投资期限的时候,可以承受的风险是相对更多的。

中年时,随着年龄增长,风险承受能力降低,因此需注重投资安全和资产保值。在养老投资中适当降低权益类资产的配置比例,选择稳健的投资产品,如债券、定期存款等,保障现有财富的价值。

老年时,应注重保守投资和现金流管理,把风险控制放在第一位。退休后,生活需求变化,需注重现金流管理和保守投资。选择低风险的投资产品,如货币基金、债券等,保障现金流的稳定和安全。同时,合理规划退休金和养老金等养老资产,确保养老生活质量。

未雨绸缪,提前布局养老投资

对于普通人来说,要打理好一生的财富,为养老做好资金储备,需要通过持续的学习来树立科学的理财理念,不断提高理财能力,这往往需要大量的时间进行专业知识和能力的积累。因此,对于普通投资者而言,将专业的事交给专业的人是明智的选择。如工商银行旗下工银瑞信基金,作为国内领先的国有商业银行控股基金公司,养老投资实力长期居行业前列。

工银瑞信基金自成立以来始终高度重视社会责任履行,将养老金业务作为长期发展战略重点,积累了丰富的养老金投资管理和客户服务经验,是业内少数拥有养老金投资管理全牌照的基金公司之一,公司养老金管理规模和业绩长期居于同业前列。

与此同时,工银瑞信现已完成养老目标日期基金工银2035Y、2040Y、2045Y、2050Y以及养老目标风险基金工银稳健养老Y及工银安悦稳健养老目标三年持有Y等六只个人养老金基金Y类份额的产品布局,对于不懂资产配置的投资者来说,只需要知道自己的退休日期或风险偏好即可对号入座,剩下的事情交给专业投研团队,简单省心。基金三季报显示,截至2023年9月末,工银瑞信基金首批五只个人养老金基金Y份额所对应的原份额基金成立以来均实现正收益,其中工银养老2050A收益率为18.45%,跑赢业绩比较基准(7.21%)逾11个百分点。

不仅如此,投资者购买养老目标基金Y类份额还可享受费率优惠和个税优惠双重“红包”,目前工银瑞信旗下Y份额均实行统一费率优惠,不收取销售服务费,同时管理费率、托管费率在A类份额基础上实行五折优惠。

此外,值得关注的是,按照国家有关规定享受税收优惠政策,自2022年1月1日起我国对个人养老金实施递延纳税优惠政策,开通个人养老金账户并向其中缴纳费用的个人均可享受税费优惠。其中,缴费环节按照12000元/年的限额标准,在综合所得或经营所得中据实扣除。对于月收入超过5000元(年收入超过6万元)的年轻人来说,如果每年向个人养老金账户顶格缴纳12000元,每年可省税360元至5400元不等。

距2024年已不足一月,现在转入资金,便可享受2023年的税收优惠。

“养老规划”并非千篇一律,每个人都要根据自身所处的生命周期、收入状况、风险承受能力等去找到适合自己的方案,并选择与之相匹配的产品,然后在时间的发酵下,最大程度发挥复利的作用,拥抱高质量的养老生活!