等额本息VS等额本金,你pick哪种还款方式?

如今,“月供一族”已成为绝大多数年轻人的代名词,房贷、车贷,总有一款贷款需要你偿还。但你可能不知道的是,不同的还款方式将导产生不同的本息总额,也就是说,巧用还款方式也能“省钱”。

以房贷为例,众所周知,购房人在贷款买房后,需要将贷款本金和利息按期归还银行。目前,房贷最常用的还款方式有两种,一是按月“等额本息”还款法,一是按月“等额本金”还款法。

重点来了!选择的还款方式不同,每月的月供会有所差别,还款利息总额也会有差异。

那么,这两种还款方式究竟有何区别?哪种还款方式更省钱?哪种还款方式更适合我呢?生财君这就为你详细讲解。

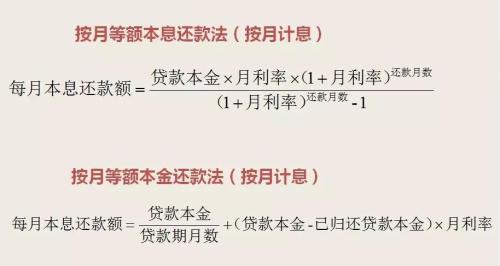

首先,让我们看一下两者的区别。所谓按月“等额本息”还款法,是指在贷款还款期内,每月偿还同等数额的贷款(含贷款本金和利息)。

所谓按月“等额本金”还款法,是指在还款期内把贷款总额等分,每月偿还相同金额的本金和剩余贷款在该月产生的利息。

这两种还款方式各具优缺点。“等额本息”的优点有三,即每月还款额相同,方便记忆;符合贷款人的收入曲线变化规律;便于规划家庭收入支出。

相比之下,“等额本金”的缺点在于,每月还款金额不同,不方便记忆,同时,刚开始还款时需要偿还的金额较大,压力较大。

但“等额本金”的优点也十分突出,这也是“等额本息”的缺点所在:由于需要偿还的本金不断减少,“等额本金”还款法每月产生的利息也逐渐减少;虽然前期每月的还款本金多,但总利息支出却比“等额本息”还款法要少。

也就是说,“等额本金”还款法更省钱。

以首套房贷为例,假如你的贷款总额为300万元,贷款期限20年(240期),贷款利率为基准利率上浮10%。

在“等额本息”还款方式下,每月的还款金额为20450.68元,需要支付的利息总额为1908163.46元,本息合计4908163.46元。

但在“等额本金”还款方式下,你需要在首月还款25975元,高于上述的20450.68元,但需要支付的利息总额却为1623737.5元,本息合计4623737.5元。

也就是说,“等额本金”还款法比“等额本息”还款法节省利息284425.96元。

中国工商银行(行情601398,诊股)北京市分行相关负责人表示,虽然两者需要支付的利息总额不同,但两者并没有绝对的“优劣”之分,贷款人应该结合自身财务状况,选择最适合自己的还款方式。

如果你是刚刚参加工作的青年一族,未来的收入预期呈上升趋势但近期收入有限,建议使用“等额本息”还款法,能够减少前期的还款压力;此外,如果你打算过几年出售房产或提前归还部分本金,也建议使用“等额本息”还款法。

如果你是收入稳定的中年一族,或未来收入预期呈下降趋势,希望把还款压力放在当下而非将来,那么“等额本金”还款法显然更适合你;此外,如果你打算长期持有该房产,从长期角度看,“等额本金”还款法能够为你节省一些利息。