北银消费金融从辉煌到落寞,并不仅仅是个案。它折射了过去10年,中国持牌消费金融和金融科技公司在盲目扩张道路上共同走过的一段弯路,其留下的惨痛教训并未过时。如今,不再有“拉人头”骗贷这种简单拙劣的方式,但在很多金融科技公司大数据风控的包装下,优质资产的外衣下,我们依然可以看到进化版“拉人头”的身影。

近日,北京银行发布了2021年半年报,其中用短短几行数据透露了持牌消费金融北银消金上半年的经营业绩。2021年上半年,北银消费金融总资产96.94亿元,净利润约2424万元。北京银行初始投资额3亿元,持股比例35.29%,期末账面价值3.25亿元。

和同行相比,北银消费金融的这份羞羞答答的业绩确实拿不出手。2021年上半年,消费金融行业的尖子生代表招联消费金融、兴业消费金融、中邮消费金融、中银消费金融、马上消费金融、捷信消费金融净利润分别为15.42亿元、10.24亿元、7.9亿元、5.32亿元、4.41亿元、2.2亿元,净利润过亿元的持牌消金还有四川锦程消费金融1.49亿元,长银五八消费金融1.12亿元。无论哪一家,都能秒杀北银消费金融。

背靠北京银行,拥有雄厚资源和资金支持的北银消费金融为何业绩如此落寞?如果了解北银消金历史的行业人士,都很清楚,北银消金曾经也是一名行业内的“尖子生”,甚至一度是持牌消金的龙头老大,“落后生”这个标签本不应该属于北银消费金融。

作为中国第一家消费金融公司,成立于2010年的北银消费金融曾经风头无两。

2011年-2013年,北银消费金融营业收入分别为0.24亿元、1.26亿元和3.75亿元,净利润分别为-699万、0.39亿元、1.41亿元。成立两年内就迅速扭亏为盈,且营收和净利润增速惊人。2013年,90天以上不良率只有0.92%,甚至低于银行信用卡的不良率。

在2012年年报中,北京银行满怀信心地表示,“北银消费金融公司消费贷款余额实现高速增长,显示消费金融的巨大潜力。”截至当年末,北银消费金融公司去年新增贷款22亿元,消费贷款余额突破19亿元,客户突破4.2万户。

截至2013年6月份,北银消费金融累计贷款超过40亿元,客户数量超过15万个。

根据北银消费金融披露信息,截至2013年底,北银消费金融累计发放贷款91亿元,贷款余额超过59.7亿元,资产规模达到61.65亿元,在4家消费金融公司中排名第一。

截至2014年2月末,北银消费金融累计放贷98亿元,贷款余额61.4亿元,其中轻松贷占比超过80%。北银消费金融预计,2014年底贷款余额超过130亿元。

截至2015年末,中国消费金融公司贷款余额为573.7亿元。其中,北银消费金融贷款余额接近200亿元,占整个持牌消费金融公司贷款余额总量的35%。当时,捷信消费金融披露的贷款余额为140亿元,占比为24.4%。北银消费金融在规模上稳居榜首。

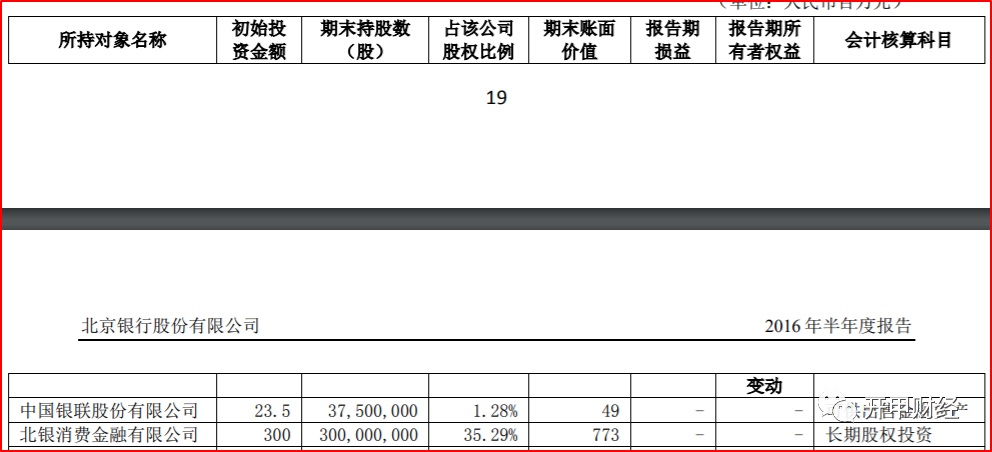

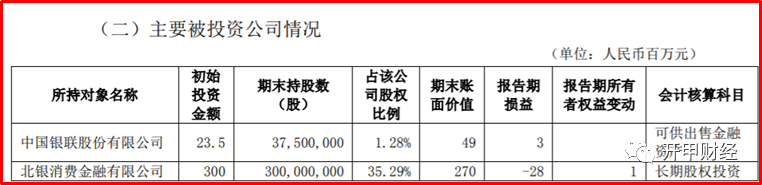

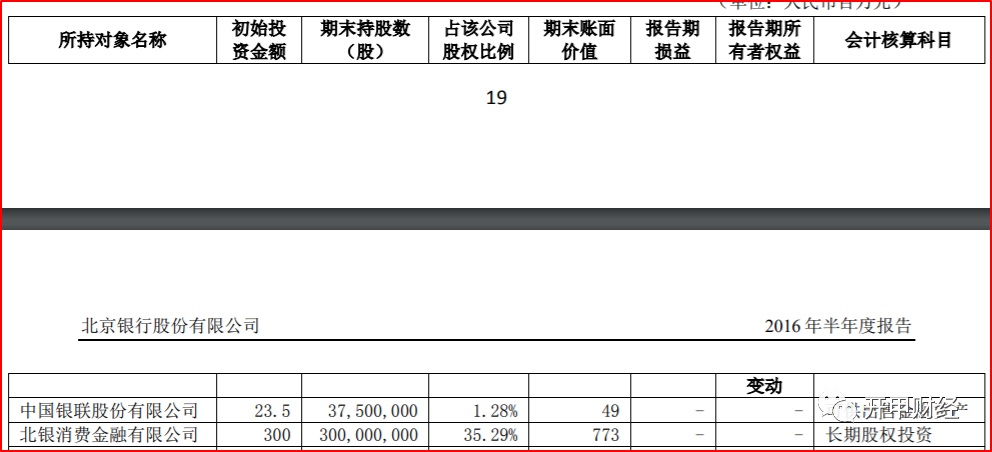

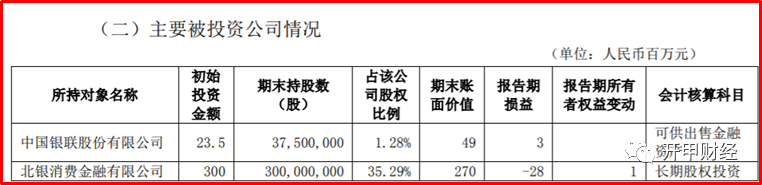

2016年末,北京银行持有的北银消费金融投资账面价值从2016年上半年的7.73亿元,直线坠落至2.97亿元,已经跌破最初投资额3亿元。从2016年末一直到2019年上半年,北京银行对北银消费金融的投资都为负值。截至2021年6月末,北京银行对北银消费金融的投资账面价值勉强回到3.25亿元。考虑到过去10年的漫长时间,北京银行这笔投资实际亏损惨重。

2015年以后,北银消费金融已经不再在各种公开渠道披露贷款余额情况。外界对其经营状况的了解只能从北京银行的寥寥数行的简介中推测。

公开信息显示,2015年和2016年是北银消费金融的转折点。

2016年,北京银行年报显示,北银消费金融亏损高达13.49亿元。而北京银行2016年半年报显示,北银消费金融盈利高达21.9亿元。这也意味着,2016年下半年,北银消费金融亏损额高达35.39亿元!

2017年,北京银行没有披露北银消费金融的经营数据,仅披露了报告期损益为亏损2800万元,按北京银行持股比例计算,当年北银消费金融的亏损数字约为7900万元。

截至2018年12月31日,北银消费金融资产总额39.55万元,全年投放个人消费贷款40.54万元,存量客户达到111万户,全年实现净利润3475万元。

北京银行年报显示,2019年,北银消费金融推进“线上线下并重”发展战略,在与BATJ(百度、阿里、腾讯和京东)、TMD(头条、美团和滴滴)等头部互联网平台合作的同时,完成自主研发产品e点贷以及新版手机APP上线,逐步搭建多维获客体系。不断引进大数据等行业先进技术,构建多维度实时欺诈风险评估和预防管理体系。

但是,即便如此努力地想要跟上互联网贷款的大趋势,也与拥有流量的互联网巨头都达成了合作,北银消费金融的业绩仍然毫无起色。

截至2019年12月末,北银消费资产总额63.69亿元,全年实现净利润4194万元,同比增长21%。同年,行业内的捷信消费金融、招联消费金融、兴业消费金融净利润齐齐破10亿元,分别为14.66亿元、11.40亿元和10.31亿元;马上消费金融、中银金融、中邮消费金融净利润分别为8.53亿元、6.59亿元、3.49亿元。

和同行业比,北银消费金融已经落伍太多、太久,人们似乎已经遗忘了这家曾经行业排名第一的玩家。

截至2013年,北银消费金融贷款业务部有30多名员工,其中审批组10人。北银消费金融的产品包括轻松付、教育贷和应急贷等。其中,轻松付包括耐用消费品、教育培训等;轻松贷为个人小额消费贷款,通过多期限、多种还款方式,让客户根据自身资金规划制定还款计划;助业贷主要针对新毕业的学生;应急贷为小额应急贷款,按日计息。

但是,北银消费金融在当时所做的一些所谓“创新”为其埋下了风险祸根。

例如,北银消费推出了无人终端贷款模式,在北京大兴和山东济南安装了自动贷款机器,申请人只要在终端机输入要求的资料,机器将资料提交后,申请人在5个工作日内得到短信提醒申请结果,随后可以到网点提取贷款。这种所谓无人机器提交贷款资料的做法极易引发骗贷行为。

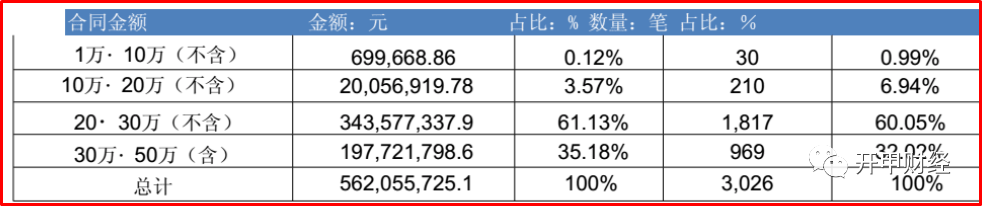

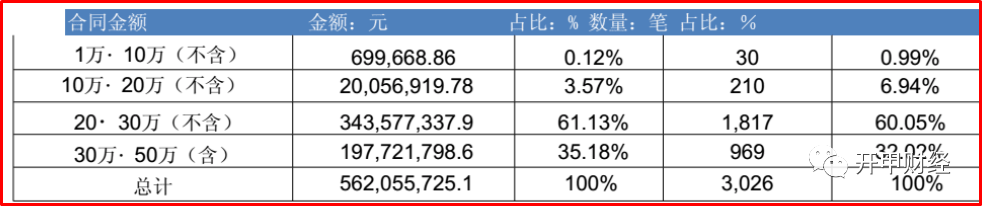

再如,北银消费金融的额度大,期限短,也导致了后期欺诈风险集中爆发。从北银消费金融在首笔资产证券化产品中披露数据看,2013年前,其产品中小额贷款占比不高,以大额贷款为主,最高合同金额50万元,单笔贷款平均额度高达18.6万元,平均贷款期限13个月。

10万元-50万元以上的贷款在整个资产池中占比高达99.88%。

这也表明,北银消费金融的大额放贷模式复制了传统银行机构的贷款思路,对信用不佳的次贷人群发放高额高息、短期限的无指定用途、无抵押措施的纯信用贷款,其后果是毁灭性的。

更主要的是,北银消费金融对合作公司把控不严,变相放纵“拉人头”方式骗贷行为。

2015年-2017年,北银消费金融的信贷风险终于爆发!此前数年的风控松懈导致了一场大规模的乱放贷和骗贷,最终让北银消费金融陷入泥潭。

北银消费金融的放贷故事有多夸张,我们来看看实际案例:

2015年,北银消费金融向姜向红等92人发放轻松贷个人消费贷款,贷款总额1800万元,贷款期限12个月,年利率为13.5%。

2016年1月27日,郭国富、辽宁坤泰展望房地产开发有限公司向北银消费金融公司出具《不可撤销的承诺书》,就北银公司向含姜向红在内的92人已发放的消费用途贷款,郭国富、坤泰展望公司自认系贷款的实际用款人或存在利益关联,现自愿对贷款合同下的债务承担连带偿还责任。

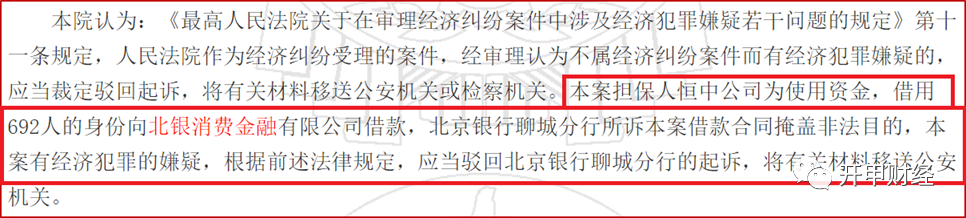

在另一个司法案例中,法院认定,聊城市诚兴建材有限公司、山东聊城恒中置业有限公司借用692名自然人身份证向北银消费金融有限公司共计贷款7974万元和5311.74183万元。

贷款到期后,借款方没有偿还。为了掩盖坏账,2017年5月19日,北京银行聊城分行与聊城市诚兴建材有限公司签订《借款合同》,约定诚兴公司向北京银行聊城分行借款7974万元,贷款期限为一年,贷款利率为提款日同期基准利率为基础上浮15%,贷款用途为资金周转。同日,北京银行聊城分行将7974万元发放至诚兴公司的账户,随后,该笔贷款7974万元由诚兴公司的账户全部转至北银消费金融有限公司。当天,聊城恒中置业有限公司与北京银行聊城分行签订《保证合同》,约定恒中公司为诚兴公司的前述贷款提供独立的连带责任保证担保。

什么意思呢?山东一家房地产开发商拿了692个人的身份证向北银消费金融申请个人消费贷款,金额高达1.3亿元,北银消费金融顺利批贷了。贷款逾期后,房地产商无力偿还。北银消费金融的母公司北京银行安排旗下聊城分行向房地产公司放贷,让对方把北银消费金融的贷款还上。

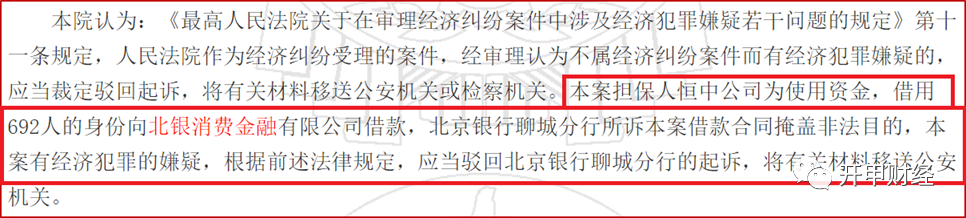

北京银行为什么要这样做?山东省聊城市中级人民法院在一审裁定书中认定,案件担保人恒中公司为使用资金,借用692人的身份向北银消费金融有限公司借款,北京银行聊城分行所诉本案借款合同掩盖非法目的,本案有经济犯罪的嫌疑,将材料移送公关机关。

当然,最后,山东省高级人民法院认为,北京银行聊城分行上述贷款为合法借贷,又撤销了聊城市中级人民法院的裁定书。

但是,从上述两个案件可以,借款人都是房地产相关公司,通过收集大量自然人身份证就能顺利在北银消费金融获得个人消费贷款,并将其用于经营活动。这本质上是骗贷行为,但从事后双方补签偿还协议及担保合同看,北银消费金融对这种骗贷行为“睁一只眼闭一只眼”,而北京银行为帮助北银消费金融掩盖不良贷款,竟然向骗贷者发放经营贷款去偿还北银消费金融的借款。

2015年11月,银监会对北银消费金融有限公司罚款人民币150万元。处罚依据是变相突破监管规定发放贷款;贷款管理存在严重问题,造成个人消费贷款用途不真实,部分资金被挪用;无合理理由和充分证据的情况下上调贷款风险分类,资产质量严重不实。

这次处罚的原因就是北银消费金融的合作公司“拉人头”骗贷,贷款客户并非实际资金使用人,套取出的资金被挪作他用。

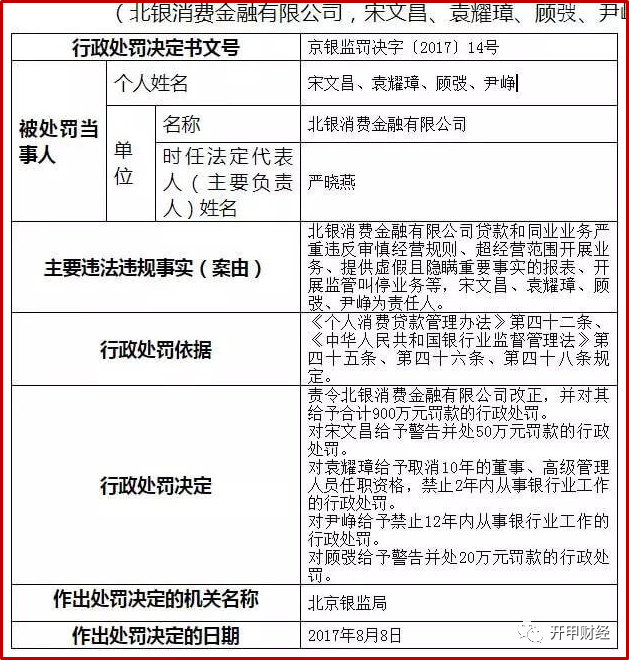

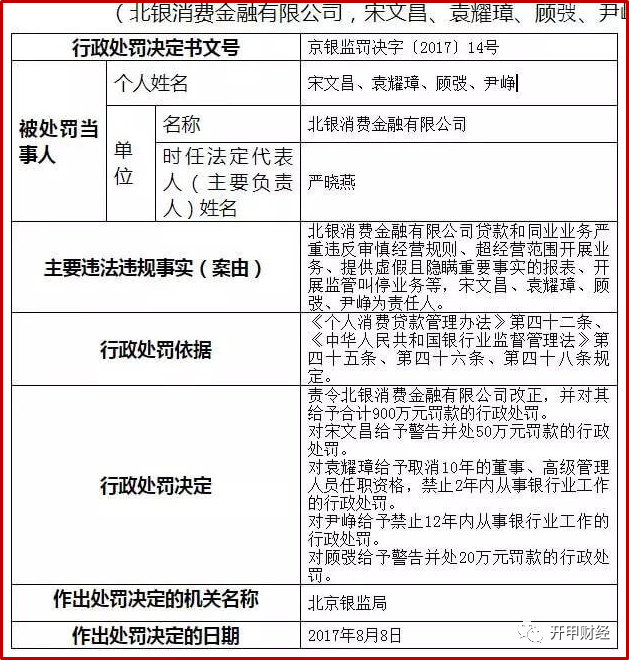

更严厉的处罚在后面。2017年9月1日,北京银监局网站公布对北银消费金融有限公司,宋文昌、袁耀璋、顾弢、尹峥的行政处罚信息,北银消费金融有限公司贷款和同业业务严重违反审慎经营规则、超经营范围开展业务、提供虚假且隐瞒重要事实的报表、开展监管叫停业务等,宋文昌、袁耀璋、顾弢、尹峥为责任人。

银监会做出以下行政处罚决定:责令北银消费金融有限公司改正,并对其给予合计900万元罚款的行政处罚。对宋文昌给予警告并处50万元罚款的行政处罚。对袁耀璋给予取消10年的董事、高级管理人员任职资格,禁止2年内从事银行业工作的行政处罚。对尹峥给予禁止12年内从事银行业工作的行政处罚。对顾弢给予警告并处20万元罚款的行政处罚。

当时,顾弢任北银消费金融有限公司副总经理,宋文昌和袁耀璋任北银消费金融董事。

2021年7月6日晚,北京银保监局发布公告核准了李佳北银消费金融有限公司总经理的任职资格。据蓝鲸报道,李佳疑似来自北京银行,曾任北京银行长沙分行行长。

在李佳之前,北银消金的总经理为胥京亮,其于2020年6月24日被银保监核准北银消金总经理一职,任职距今刚满一年。

再往前,2019年1月23日,监管核准了邓海东北银消费金融总经理的任职资格。

毫无疑问,在北银消费金融的创立和过去11年的发展历程中,北京银行一直都起了决定性作用。无论是从从早期的100%控股到后来引入外资和多家民营资本,将自身股份稀释至35%,还是从资金和资源的扶持上,都可以看出,北京银行是有将北银消费金融做大做强的初心的。

2010年3月,北京银行出资人民币3亿元设立北银消费金融有限公司(简称“北银消费”),并将其作为全资子公司纳入合并财务报表,北银消费金融也是国内首家消费金融公司,与第一家外资持牌消费金融机构-捷信消费金融-成为最早获批的试点消费金融公司。

2012年3月6日,北京银行公告称,北银消费与桑坦德消费金融公司达成初步合作意向,桑坦德消费金融公司拟通过入资北银消费的形式进行战略合作,初步意向投资3.06亿元人民币,占出资后北银消费股权比例的20%。

公开资料显示,桑坦德消费金融公司系西班牙桑坦德银行有限公司的子公司,是西班牙桑坦德银行有限公司的主要消费金融机构,桑坦德消费金融公司的主营业务包括汽车融资(新车和二手车),个人贷款、信用卡业务、融资租赁,第三方购买方消费产品的融资服务,以及其他业务。

2013年6月27日,北银消费引入引入桑坦德消费金融有限公司、利时集团股份有限公司、北京市京洲企业集团公司、北京联东投资(集团)有限公司、大连万达集团股份有限公司、联想控股有限公司、北京正道九鼎创业投资有限责任公司、华夏董氏兄弟商贸(集团)有限责任公司、上海锐赢教育信息咨询有限公司共9家股东。同时,注册资本由3亿元增至8.5亿元,实收资本12.9亿元,成为国内股东最多和注册资本最高的消费金融公司。增资完成后,北京银行的出资比例从100%稀释至 35%,对北银消费不再拥有控制权。

北银消费金融新增的这9家股东名单里,除了万达、联想这些大名鼎鼎的公司外,还有一些低调的股东。例如,上海锐赢商务信息咨询有限公司,企查查显示,这家公司为一家教育咨询公司,其法定代表人吴凯关联公司中有多家为新世界教育集团旗下的樱花国际日语。目前,该公司持有北银消费金融股份比例为0.5%。

企查查显示,北京市京洲企业集团公司为北京梨园镇大稿村的集体企业,持有北银消费金融4.2%股份。华夏董氏实业集团有限公司创始人为祖籍唐山、现为澳大利亚华侨和新西兰华侨的董配永兄弟五人,持有北银消费金融5%股份。

可以说,早期北京银行对北银消费金融的设计和定位就是消费金融行业老大的角色,最初几年,北银消费金融也确实做到了。只可惜,风控松懈和盲目放贷将这家龙头拉下山巅。

从历年财报看,北京银行一直从资金层面大力扶持北银消费金融,除了2014年北银发过一次资产证券化产品外,北银消费金融的主要资金来源就是北京银行。

截至2013年末,北京银行非保本理财资金向北银消费金融有限公司借出款项余额 7.1 亿元。当年,北京银行与北银消费金融的资金拆借金额为11.37亿元。

2015年,北京银行向北银消费金融拆出资金44.9亿元,期末余额为21.8亿元。

2016年半年报中,北京银行未披露北银消费金融公司的经营盈利情况。2016年上半年,北京银行向北银消费金融拆借资金56.1亿元,期末余额19.6亿元。

截至2017年末,北京银行持有实际融资人为北银消费金融公司的结构性金融产品投资12.34亿元。当年北京银行向北银消费金融拆出资金76.6亿元,期末余额为4亿元。

截至2020年6月末,北京银行向北银消费金融拆借资金余额为27亿元。2020年年报中,北京银行未披露向北银消费金融拆借资金规模及余额情况。

2021年上半年,北京银行向北银消费金融拆借资金余额为29亿元。

可是,即使北京银行如此大力扶持,北银消费金融依然一蹶不振。打一个最糟糕的比方,以北京银行年均向北银消费金融拆借资金50亿元计算,如果这笔钱按4%的年化利率拆借给微众银行,每年无风险收益也有2亿元。可是,过去3年,北银消费金融的平均净利润只有4000万元,资金收益连余额宝都跑不赢。

在持牌消费金融你追我赶、业绩不断提升的消费金融行业中,北银消费金融是否能尽快走出过往阴影呢?我们拭目以待。

当然,北银消费金融的遭遇,并不是个案,而是过去10年,中国持牌消费金融和金融科技公司在盲目扩张道路上共同走过的一段弯路,其留下的惨痛教训并未过时。如今,不再有“拉人头”骗贷者这种简单拙劣的方式,但在很多金融科技公司大数据风控的包装下,优质资产的外衣下,我们依然可以看到进化版“拉人头”的身影。更值得警惕的是,这种新式次贷风险无论从规模还是可能后果上,都要远远超过当年“拉人头”骗贷把戏。

相关推荐

猜你喜欢