15家银行信用卡“期末成绩”揭榜!哪家不良率下降、哪家透支额上升?

受疫情影响,银行机构信用卡业务一直面临较大考验。随着2021年报陆续公布,银行信用卡“期末考”成绩单悉数亮相,去年各家表现如何?谁又更胜一筹?

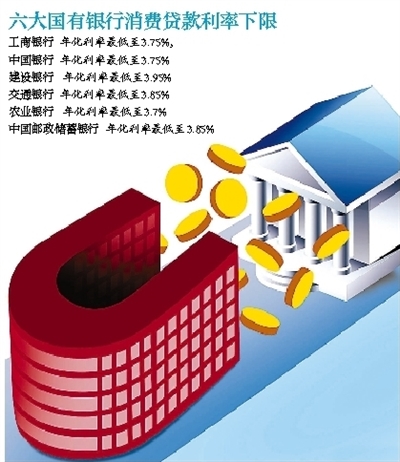

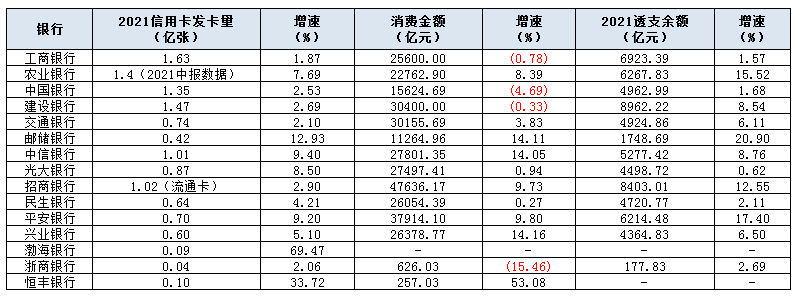

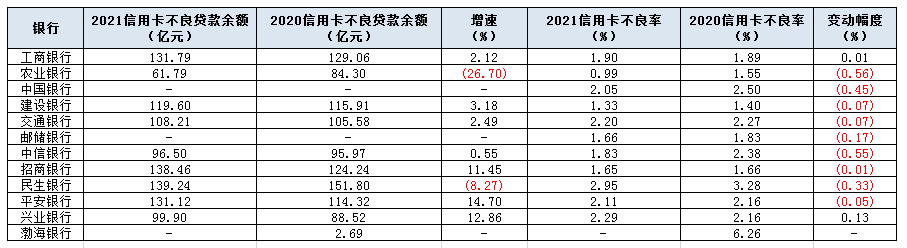

据6家国有大行和9家股份行(中信银行、光大银行、招商银行、民生银行、平安银行、兴业银行、渤海银行、浙商银行、恒丰银行)年报显示,去年有6家银行发卡量破亿,其中工行发卡量最高。同时,招行消费额最高;建行透支余额最高;民生银行信用卡不良贷款余额和信用卡不良率双双第一,但较上年均有所下降。

去年信用卡发卡量缓慢提升,

6家银行数量破亿

随着宏观经济不断复苏,消费需求回暖带动信用卡需求量提升。据2021年报显示,15家银行机构信用卡发卡量稳步提升,其中,工行、农行、中行、建行、中信银行、招行发卡量均破亿张。不过,15家银行发卡量增速普遍放缓,大部分未超10%。

数据来源:新浪金融研究院根据银行年报数据整理

从信用卡发卡量方面看,国有六大行中工行发卡量最多,达1.63亿张,但其增长幅度较低,同比增长1.87%。相对而言,累计发卡量较低的邮储银行以12.93%的增速位居六大行首位。同时,建行、中行、交行增速均不超过3%,发卡量分别为1.47亿张、1.35亿张、0.74亿张。

招行在8家股份行的发卡量最高,但增速仅2.9%;中信银行、光大银行、民生银行、平安银行、兴业银行、浙商银行的增速均不及10%,渤海银行较上年增长69.47%,恒丰银行较上年增长33.72%。

从信用卡消费额方面看,招行是15家银行中唯一超过4万亿的银行,介于3万亿至4万亿的银行是建行、交行、平安银行,介于2万亿至3万亿的银行是工行、农行、中信银行、光大银行、兴业银行、民生银行,2万亿之下为中行、邮储银行、浙商银行。

与此同时,工行、中行、建行、浙商银行消费额幅度较上年有所下降,邮储银行、中信银行、兴业银行则实现超14%的增长。另外,招行增长9.73%,平安银行增长9.8%,恒丰银行以53.08%位居15家银行榜首。

从信用卡透支余额方面看,建行和招行突破8000亿元,分别为8962.22亿元和8403.01亿元。同时,增速方面,邮储银行较上年增长20.9%,农行、招行、平安银行均实现两位数增长。

多家银行信用卡不良率出现回落,

民生银行不良“双第一”

在银行机构信用卡发卡量保持缓慢增长的同时,大部分银行不良率均有不同程度的下降,但不良贷款余额基本呈现上涨态势。

年报数据显示,截至2021年末,农行信用卡不良贷款余额及不良率在下表12家银行中最低,其中不良贷款余额为61.79亿元,同比下降26.7%;不良率为0.99%,同比下降0.56个百分点。此外,虽然民生银行信用卡不良贷款余额及不良率实现了下降,但均居12家银行首位,不良贷款余额为139.24亿元,不良率为2.95%。

数据来源:新浪金融研究院根据银行年报数据整理

值得注意的是,工行和兴业银行去年信用卡不良率出现反弹,其中工行增加0.01个百分点,兴业银行增加0.13个百分点。

兴业银行风险管理部总经理邹积敏在业绩发布会上表示,“按照我行的资源,完全可以做到信用卡不良‘双降’,我行主动放缓处置的原因一是为支持新冠疫情防控、保护消费者权益,对受疫情影响客户适当放缓处置,鼓励客户在疫情缓解后主动还款;二是考虑到2021年信用卡逾期认定标准趋于严格,需要给客户一定的适应期。总体来说,我行信用卡总体风险可控,资产质量向好趋势没有改变。”

展望2022年,邹积敏表示,虽然经济下行压力、局部疫情冲击等诸多因素仍在,但疫情缓解后,消费仍有很大的增长空间,信用卡资产质量控制面临新的机遇和挑战。

此外,针对信用卡不良率,招行副行长朱江涛在发布会上表示,“去年资产质量受两个因素影响,一是去年个贷和信用卡不良的认定标准由逾期90天提前到逾期60天;二是按照监管要求,信用卡逾期时点的认定由下一账单日前置为本次账单的还款截止日,平均提前约8天。如果将这两个因素还原,无论是个贷还是信用卡,关注和逾期的额率比年初均是下降的,实质风险呈现下降趋势。”

信用卡客群结构优化,

准入门槛和额度管理大幅收紧

伴随信用卡滥发、过度授信等乱象发生,银行机构通过优化客群结构等方式,抵御因贷款不良率上升而造成的经营风险。

“目前已对信用卡客群质量进行大幅调整。”招行副行长汪建中在业绩会上表示,招行对一部分客群实行低价政策,利率从6%到9%不等,并取得了一定的成效。

光大银行副行长齐晔在业绩发布会上指出,“我行进一步聚焦优质消费客群,迭代升级重点产品,完善线上互联网平台和线下消费场景的用卡环境,提升获客、活客质效。2021年新引入客户中优质客户占比65%,较年初显著提升,线上交易量同比增长超40%。”

民生银行副行长林云山也在业绩会上表示,已根据外部环境来调整重点客群经营选择,“我行消费稳定型客户占比达88%,比上一年提高2.4个百分点。”

此外,平安银行谢永林在发布会上称,“我们将信用卡准入门槛和额度管理均进行了大幅度的收紧。”

信用卡数字化转型提速,

多家银行提升科技对信用卡业务支持

随着数字化转型程度的不断提升,银行机构纷纷加强信用卡数字化经营能力。

光大银行副行长齐晔在业绩发布会上表示,“2022年,我行将提升科技对信用卡业务和分支行的服务支持,重点推进三个系统平台的升级,一是智能风控平台;二是智能销售平台;三是智能客户经营平台。”

平安银行董事长谢永林在2021年财报致辞中称,科技能力已经全面应用到业务、风险、运营、管理等各个方面,数字化经营的努力正不断推进产能提升、成本降低、风险可控。

同时,平安银行方面也在发布会上指出:“我行去年强化了信用卡等产品的数字经营能力,将‘五位一体’商业模式逐步应用到信用卡业务板块。”

此外,招行行长田惠宇2021年财报中称,“‘轻型银行’转型下半场以来,我们以洪荒之力打造金融科技银行,让客户服务的每一个流程环节都享受数字化的便捷。”