陆金所召开暴雷项目见面会?背后的真相是....

关于陆金所,有一件事情,本来是不想说的...

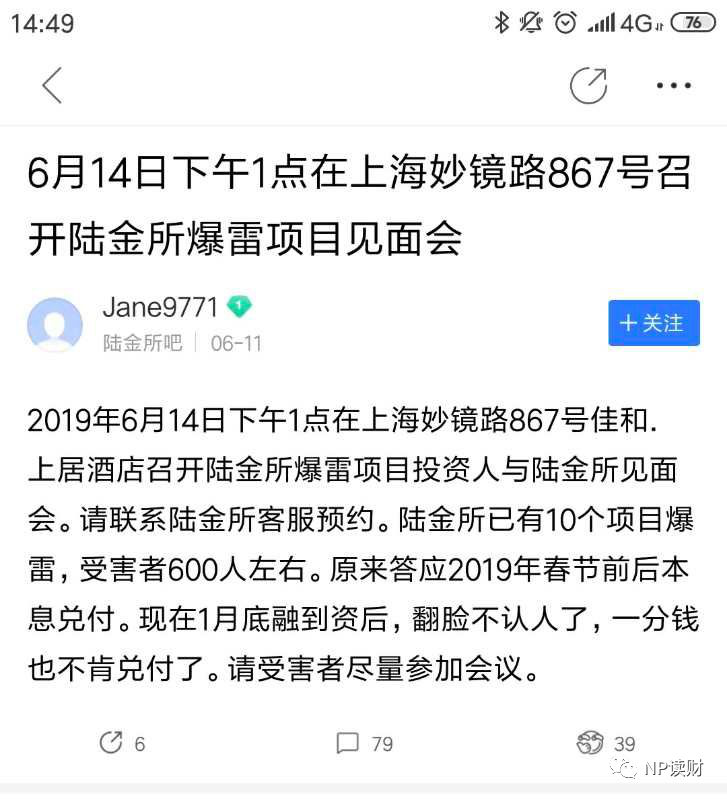

(来自陆金所贴吧)

听说,陆金所计划在6月14日(即今天)下午1点在上海某酒店召开逾期项目投资人见面会。

原以为会平淡过去,但昨晚有几个媒体爆出来,瞬间引起了群里面出借人的极度恐慌。

作为一位资深的从业者,叫兽觉得自己还是有必要站出来说两句大实话。

一

陆金所,其实不是你们想象的那样

很多人聊起陆金所,第一反应就是:他是P2P行业NO.1的平台。

在外行人的眼里,陆金所甚至都已经成为P2P的代名词。

当我们聊起陆金所,很多人都以为我们是在说P2P。

其实,并不是这样的。

其实,陆所长早已经转型成功,而且是行业里面转型成功的经典案例。

陆金所,已经从“P2P平台“转型成为综合型的互金平台(或财富管理平台)。

分享一件小事情。

一般P2P公司的注册名字都是XXX科技或XXX信息服务的公司,因为P2P还不是纯粹的金融公司,定义是信息中介。

很多人可能没留意到,陆金所的全称是“上海陆家嘴国际金融资产交易市场股份有限公司”,这里面透露了很重要信息:严格来讲,陆金所是一家金融公司。

除了名字外,从工商信息系统查询到,陆金所还注册了另外很多家公司,包括了资产管理公司(取得了基金销售牌照)和信息服务公司(为符合监管)等,这几家公司相互配合着做业务。

(来自陆金所)

正如大家所见,陆金所已是一家综合型的金融平台,类似的平台还有京东金融、度小满、微信理财通等等。

不过,像京东金融、度小满、微信理财通这种平台,基本没有真正属于自家的理财产品,绝绝绝大部分都是代销其他金融公司的产品。

而陆金所不同,他是有自家的理财产品,那就是自家旗下(陆金服)的网贷产品,规模还不小。

(来自陆金服)

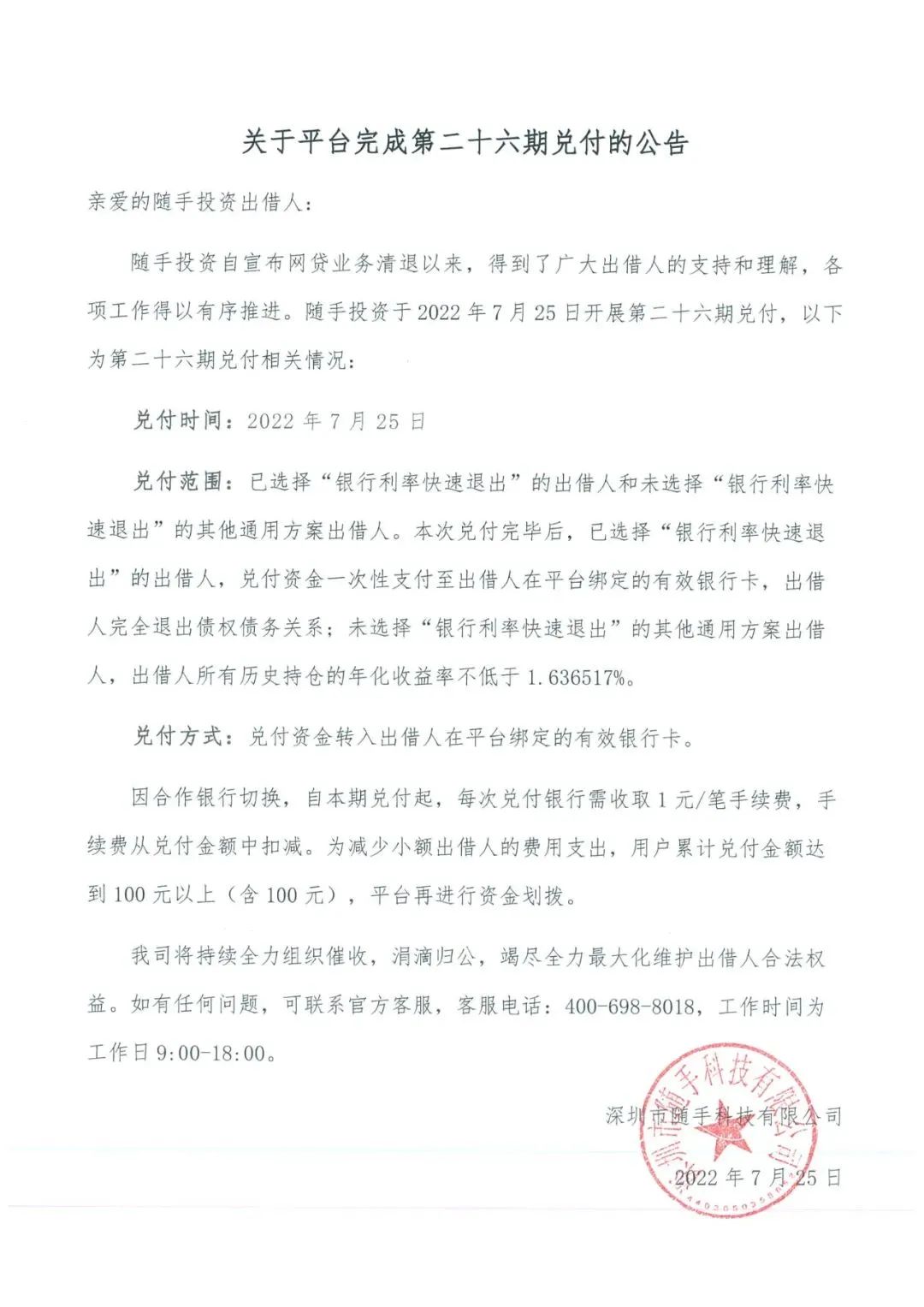

根据陆金所旗下的P2P平台(陆金服)信息披露,目前网贷产品的待收规模高达1018亿,是全行业规模最大的P2P平台,有65万出借人和148万借款人。

除此之外,陆金所的资产管理规模已接近5000亿元,是中国最大的第三方财富管理机构。

因此,综合来看,陆金所不仅仅有自家的P2P业务,还代销了很多其他金融公司的产品,是一家综合的金融平台。

二

去刚兑,是一件势不可挡的事情

关于陆金所逾期的事件,几乎年年都会发生。

2015年,陆金所旗下的网贷产品(稳盈-安e)曾出现过逾期,逾期87天后,由中国平安旗下担保公司做了兜底。

这也是陆金所旗下的网贷产品被爆出逾期的案例,除此之外,网贷产品再无其他重大舆情。(可能还有其他案例,但没有公开报道)

2017—2018年,是陆金所最频繁爆出逾期的时期。

特别是2018年,一年内被爆出4次逾期,而且是连续掉在了同一个坑里(大同证券),再加上当时运营层面的不谨慎(敏感时期解散VIP群),陆金所出现了有史以来最严重的负面舆情。

听说今天的逾期项目见面会,和去年代销大同证券的四款资管产品有关系,而不是P2P产品。

其实,陆金所逾期的背后,隐藏着一个更重要的事情:资管去刚兑,势不可挡。

而这一切和2017年11月份出台的“资产新规“有密切关系。

资管新规,指的是207年11月份,中国人民银行会同银监会、证监会、保监会、外汇局等部门起草的《关于规范金融机构资产管理业务的指导意见(征求意见稿)》。

在“新规“里,明确提出:资产管理业务出现兑付困难时,金融机构不得以任何形式垫资兑付。

这意味着,新规落地后,包括银行、券商、信托等等,甚至是纳入监管的互联网金融平台,都不能再提供垫资兑付。

今年以来,一方面是全球整体经济下行,另一方面是要求打破刚兑的金融强监管。

对于今年的金融行业来说,违约潮或许只是刚刚才开始,而资管产品的“去刚兑“,也是势不可挡。

听说叫兽的一位朋友透露,现在连国企的存款都抽得很厉害,基本都是定期就要抽回去一些,上交给财政,保证郭嘉的正常运转。

三

或许,陆所长的P2P比资管产品更安全

在上面也提到了,陆金所除了代销的理财产品外,还有自家的P2P产品。

从长远来看,资管产品“去刚兑“的趋势已经很明显,P2P原本也是喊着要“去刚兑“,只要做信息中介。

但从最新流传出来的《试点备案细则》,我们发现监管的态度似乎发生了一些小变化,强制平台设立双重风险准备金,还要求用实缴资金去做兜底。

当年,监管为什么下令要把风险准备金砍掉,就是为了要让P2P去刚兑...结果到头来,又要强制拿起来,而且缴纳的比例比之前更高。

缴纳一定比例的风险准备金,不能说它是完全的兜底,但至少可以看作是“有限的兜底“。

就拿陆金所为例子。

我们之前计算过,陆金所旗下的陆金服,如果想要备案成功,按照《试点备案细则》,需要拿出100亿左右的现金,而这个钱是完全趴在银行里面的。

如果陆金服真的能拿出这100亿来备案(兜底),那么,叫兽觉得一定程度上,陆金所的P2P产品风险指数可能比代销的资管产品还低了。

这些资管产品,大部分都是企业贷,随着经济下行,企业的经营环境会变差,违约率变高是大趋势。

P2P的逾期率会变高,叫兽觉得也是大概率的事情,但是P2P大部分都是个人借款,小额分散,受大环境的影响也相对小。

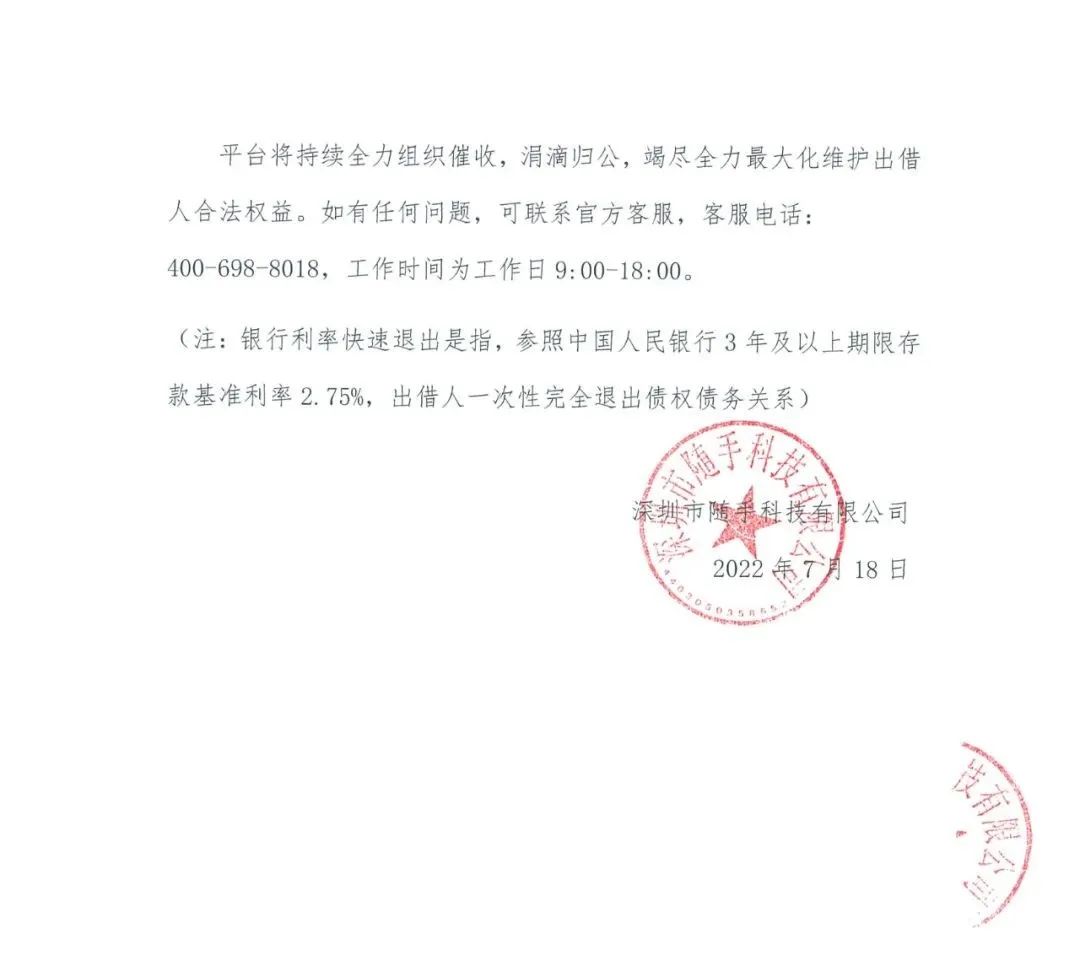

就算不说试点备案,目前陆金服的P2P产品,大部分会由平安旗下担保公司或者履约险担保,换个说法,还是平安集团做兜底。

一种是代销的资管产品,底层资产可能是借给了上市公司等等大型企业,如果出现了逾期,“资产新规“要求去刚兑,最终还是由借款企业负责,平台除了挨骂,无兜底的法律责任。

另一种是平台自家开发的P2P产品,底层资产是借给了普通的借款人,但可能这些借款人的资质不太好,如果出现逾期,按照《试点备案细则》,平台要用风险准备金和实缴资本做“有限兜底“。

就是这样的真实情况,如果我是投资人,叫兽应该会优先考虑陆金所的P2P产品,而不是那种代销的资管产品。

当然,这种情况仅限于讨论陆金所,其他平台要根据实际情况去分析。

但不管是投资P2P还是资管计划,叫兽都要提醒你一句:注意仓位,分散投资,千万别ALL IN,做好真正的资产配置。

记住,投资千万条,分散投资第一条。