陆金所转型导流代销业务 仅拿千分之五辛苦钱?

一家地处河北偏远地区的农商行人士近日向消金界表示,互联网金融平台陆金所正在主动接洽他们,想在平台上线该行的结构性存款产品。

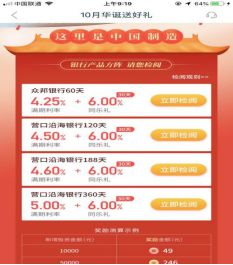

进入陆金所APP,在打开页赫然写道:陆所1号,此致敬“礼”。点击后发现,这是陆金所在为一众民营银行,小型股份制银行的存款产品所做的加息活动。

不仅如此,陆金所APP上约有目前80%的产品都是在为银行存款产品导流。

多位业内人士告诉消金界,全面剥离P2P后陆金所已转型多元化财富管理平台,主要给银行存款产品、理财产品做导流与代销。

其实给银行导流业务一直都有,只不过数月前陆金所完全放弃P2P和企业债后,看起来更像是ALL-IN这项与银行的合作业务。

多名业内人士表示疑惑,具备多项金融牌照的陆金所,为何会选择向银行存款导流这种薄利业务转型?

转型导流与代销

“他们只是在吃以前的老本而已。”一位业内人士对消金界称,他的意思是陆金所利用平安集团旗下银行资源拓展业务。

陆金所背靠中国平安,再加多年经营的品牌,还有长年累月积攒起的银行资源,是其他P2P公司所不具备的。

与此同时,缺乏线下网点,这些民营银行、小型股份制银行,非常希望利用类似陆金所这样的网络渠道销售自己的产品。

但是他们考虑合作方时,对合作方的品牌、整体资产质量、流量都有非常高的要求。

“一般只会和像京东金融、蚂蚁金服、陆金所这样的头部平台合作。”一位银行业内人士说道。

除此之外,牌照问题也是想向银行导流业务转型的互联网企业,一个迈不过的槛。

银行通过发行理财产品和结构性存款投资基金产品,这时第三方平台,比如陆金所,要想代销这种结构性存款和理财产品,需要基金承销代销资质,也就是要具备代销牌照。

这两年伴随着代销业务的发展,基金销售牌照的价码也水涨船高。

“监管部门近两年批的基金代销牌照不多,牌照相对稀缺,目前市场上一个代销牌照的价格可能达到1.5亿元,几年之前只需50-60万元。”北京某公募基金市场部负责人表示。

和具备全金融牌照的陆金所不同,代销牌照也卡住了很多想向该方向转型的互联网公司的咽喉。

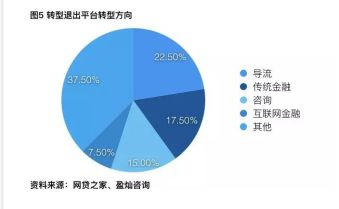

可以看到的是,头部P2P平台,像信而富、掌众,已于今年先后宣布向助贷方向转型。

而中尾部P2P平台,有的选择给信托、基金、股权融资项目,甚至是食品、教育机构做导流;有的选择私募、融资租赁等传统金融行业;有的选择提供咨询服务,更有甚者宣布退出网贷,开始从事众筹、数字货币等其他互联网金融行业。

表现出风险厌恶

与其说是主动选择,陆金所转型银行导流业务,更像是形势所逼下不得已而为之的一个必然抉择。

P2P就不说了,已经因为各种原因而陷入困局。

而本可获取更高收益的企业债,也因为一系列暴雷、逾期问题,而遭陆金所主动放弃。

2019年8月份左右,数十名投资者来到平安集团总部,要求平安集团兑付旗下陆金所代销的资管产品。一名投资者表示,这些逾期的资管项目涉及10多亿元,底层资产涉及*ST凯迪(000939.SZ)、东方金钰(600086.SH)、*ST龙力(002604.SZ)等数家暴雷上市公司。

企业债金额大,作为代销方的陆金所自然能够赚取更多收入,但风险高,一旦逾期,后续需要面临不少麻烦。

相较而言,银行存款属于薄利多销性质,金额小,不过风险小,没有后续的一系列违约、逾期难题。

而且银行现金流更加稳定,不易像上市公司一样,出现资金流紧张、破产的问题。其次,2018年5月1日,国家开始正式实施《存款保险条例》,该条例规定,50万元以内的存款,就算银行破产了,保险公司也会全额赔付。

陆金所选择该业务,还可以借此业务盘活平安集团内部的银行资源,为后续业务发展做铺垫,可谓一举多得。

然而,一家农商行内部人士告诉消金界,和陆金所合作时,他们需要向陆金所支付千分之三到千分之七的费用。

据中国平安发布的2019年半年报,截至6月30日,陆金所平台注册用户数达4274万,月活投资用户数为1158万。

或许是意识到这一业务的盈利能力较弱,而且业务模式又相比简单,据媒体此前报道,陆金所已经开始申请消费金融牌照,充实核心资产。

而在估值方面,陆金所2018年12月完成13亿美元的新一轮融资,投后估值高达380亿美元。

所以不仅是陆金所主观意愿,而且为了支撑高估值,在资本的驱动下,这里只是中转而非终局。