汽车金融方案步步惊心?专家支招预防“套路车贷”

西安奔驰车主维权一事已经告一段落,但围绕着汽车金融服务费的话题依然持续不断。随着使用汽车金融服务的消费者增多,服务质量、催收等问题也更多地暴露出来。与此同时,近年新兴的车贷类“套路贷”,也使不少消费者落入了新型陷阱中。不过,涉及分期付款的购车方式,一旦在出现任何纠纷,商家也纷纷被冠以“套路贷”的罪名。

南都记者近期采访专家了解到,选择分期付款车贷方案时,记得擦亮双眼,谨慎选择。但也有业界分析人士认为,矫枉过正只会混淆视听,对理性认识及选择汽车金融产品带来不利影响。

“套路车贷”可令借款人债台高筑

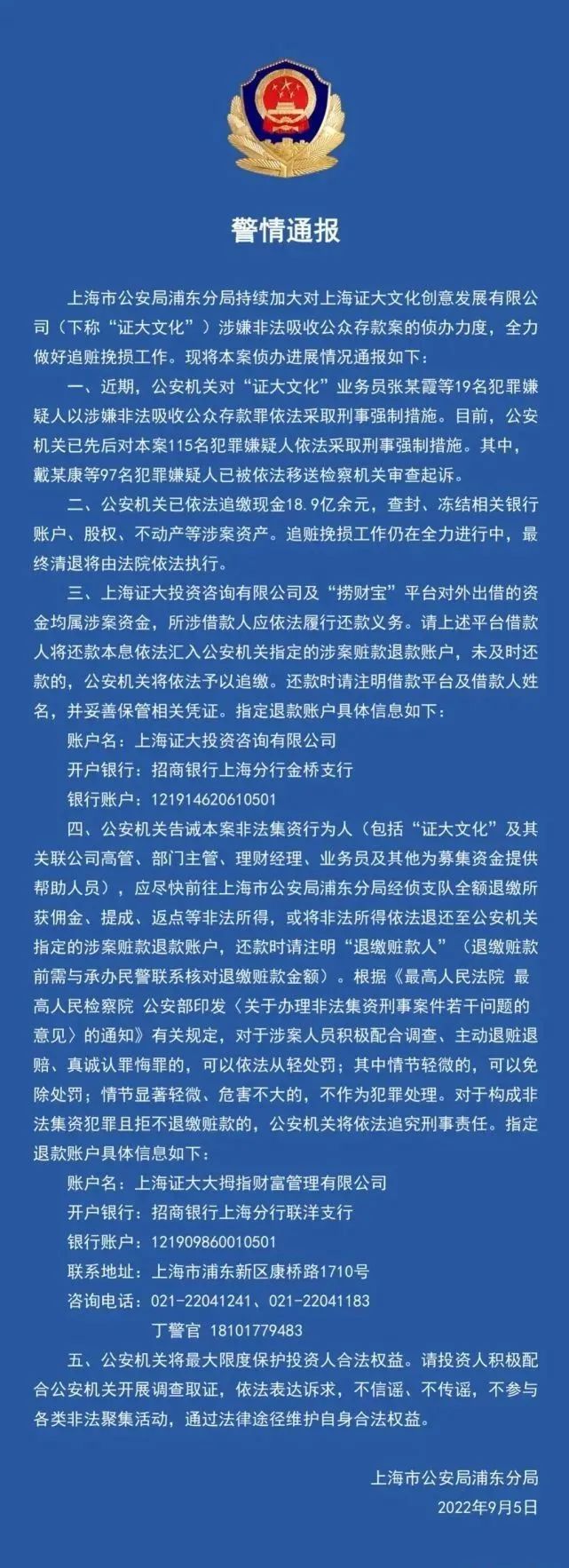

日前,根据公安部新闻发布会通报内容显示,截至今年2月底,全国公安机关共打掉“套路贷”非法团伙1664个,共破获恶意放贷、敲诈勒索等相关案件共计21624起,抓获犯罪嫌疑人16349人,并查封涉案资产35.3亿元。

公安部新闻发言人介绍,近年新兴的“车贷”类“套路贷”,犯罪嫌疑人针对抵押机动车的客户,故意设置各类陷阱,以没有按期还款或者车辆GPS信号失联为理由,恶意造成受害人“违约”,将车辆强行“拖走”或者使用备用钥匙悄悄开走,迫使车主支付高额的“违约金”和“拖车费”。

(贷款购车还是建议选择正规的渠道 )

也许,不少消费者只是听说过“套路贷”这个词,但对它的真面目知之不详,甚至将它与一般的汽车金融产品纠纷问题混为一谈。其实,作为民间的一种叫法,“套路贷”具备明显特征。首先,它一般以无抵押贷款、民间借贷的形式出现,通过集资的方式给客户放贷,资金来源并非银行;其次,贷款款项会直接打给用户,而不是给车行;用户一般急需用钱、需要贷款;双方签的是虚高合同,合同金额会全额打到用户账号。但是,往往用户收到款以后,需要取现一部分钱还给放款方,这部分钱以各种名目收取。而且用户实际到手的钱并没有合同那么多。此外,在放款之后,贷款方会故意制造用户还款时违约的情况,从而收取高额违约金敛财。

汽车金融研究院负责人向南都记者介绍,根据目前国内已有的司法判例,所谓“套路贷”,是对以非法占有被害人财物(如房产、汽车、资金)为目的,假借民间借贷之名,诱使或迫使被害人签订“借贷”或变相“借贷”“抵押”“担保”等相关协议,通过虚增借贷金额、恶意制造违约、肆意认定违约、毁匿还款证据等方式形成虚假债权债务,并借助诉讼、仲裁、公证或者采用暴力、威胁以及其他手段非法占有被害人财物的相关违法犯罪活动的概括性称谓。当然,并非所有的小额贷款、高利息的贷款都不可信,只要公司有资质、按章办事,基本上风险不大。当然,利息相对较高也是事实。相比之下,“套路贷”性质截然不同,放贷只是借口,目的是占有借款人名下所有财产甚至是未来几十年的财产,最终导致借款人债台高筑,甚至倾家荡产。

警惕套路车贷“惯用套路”

在“套路贷”中,借款人被一步一步“套路”,其实可以分几个步骤:

一、放诱饵,吸引急需用钱的人

相信大家有时候会在车前挡风玻璃或者驾驶座把手上看到过这样的小卡片:专业汽车贷款,只押证不押车、当天放款车可开。这对于那些急需用钱的人来说,无疑会眼前一亮,甚至失去了正常的判断力。尤其是那些急需资金周转的小企业主、输红眼想要翻盘的赌徒们,他们往往不够条件去银行贷款,加上他们也嫌手续繁杂。对于他们来说,身上最值钱的就是汽车。通过抵押车辆迅速得到一笔钱,而且爱车还能继续使用。这对借款人来说,无疑是最佳方案。然而,只要他们一心动,就可能陷入接下来的套路中。

二、签订明显不利于借款人的合同

一旦借款人根据广告信息进行咨询,一场套路贷就宣告正式开始了。首先,对方会先询问借款者的身份背景,一旦借款人自己或者直系亲属是公安、检察院、法院、律所的,一律会被婉拒。因为套路贷实施者要确保不会“引火烧身”。待身份确认无误后,“套路贷”让借款人提出借款需求,金额只要不是高得太离谱,他们一般都会答应。在双方达成意向之后,就开始签订合同。既然是“不押车贷款”,各种合同约定条款自然不能缺。虽然这些都写在格式条款中,但一般人基本上不会认真看完,诸如按期还款否则有严重违约条款、不能将车开出某个地理范围、装GPS等。对于这类条件,借款人一般也会认可并同意。

三、通过高额手续费、虚高金额合同、制造违约陷阱实现骗钱。

签订合同流程,只有这一点上和正规车贷的程序基本相同,但它的“套路”体现在三方面。首先是“高额手续费”。正规车贷公司会查询征信,验证身份证、行驶证、机动车登记证等。但“套路贷”除了看这些以外,还要收取查档费、合同文本费、律师咨询费等,一般要1.5万左右,也就是说,签完合同,借款人就要先损失1万多块。

其次是“虚高金额合同”。签完合同后,“套路贷”商家会派人去作家访,这也是最近几年增加的程序。之前很多人用偷来的车、伪造的证件贷款,“套路贷”自己也被坑过。通过家访证实没有问题后,就开始放款,但是借款人拿到手的金额,要远远少于合同上的金额。比如,合同金额是10万,“套路贷”打款10万元到借款人账号,同时要求借款人立刻取出5万给贷款公司,作为违约金或保证金。这样虽然合同金额是10万,但借款人实际只拿到了5万。

第三,故意制造违约、收取违约金。因为“套路贷”在后台可以通过GPS跟踪器看到车辆位置,所以在借款人借款后的某一天,“套路贷”会找人把车直接拖走,然后光明正大地给借款人打电话,告知借款人违反了合同中的某个条例,如GPS被拆掉或GPS信号失联、车开出了约定的地理范围等。借款人要拿回车也行,前提是先支付5000-8000元的拖车费。这种套路甚至可以连续用几次,反正违反哪条规定“套路贷”说了算,借款人很难自证清白。

别以为这就完了,如果有一定的家底,损失就不是一辆车的钱那么简单了。以上三个方面,已经让借款人至少损失好几万,但这还不算完,套路贷最终的目的是占有借款人的财产。由于在合同中埋下了很多定时炸弹,“套路贷”会不定期地引爆。最常见的就是“抵押合同”变“质押合同”,两者最大的区别是,抵押是“押本不押车”,车还是借款人占有、使用,而质押就是由“套路贷”来保管车,一旦借款人违约,“套路贷”就可以合法将这辆车占为己有。一旦被困套路车贷中,不损失十来万根本脱不了身,更让人感到吃惊的是,借款人如果诉之法律,往往还无法胜诉,因为“套路贷”的每一步行动都有专业的论证、并在相关法规的范围内进行。

如果借款人家里有房产,那“套路贷”的胃口还不止于此。他们通过上述的套路,再加上利滚利及各种违约责任,利息越滚越多、借款人无力偿还,这个时候“套路贷”就会推荐借款人去其他的贷款公司借款,套路再走一遍,“借新帐还旧账”,最后房子被抵押、过户,甚至让借款人倾家荡产。根据之前警方披露的一个案例,借款人一开始只是想借用5000块钱,最后却连房子都抵押、过户了。

分辨清楚分期付款购车与套路车贷的区别

虽然都具有分期付款购车的特征,但正规渠道的分期购车,和套路车贷有明显区别。值得一提的是,有些正规分期付款购车出现了收费不透明的情况,也被人们和套路贷划上等号。一般情况下,正规汽车金融服务公司提供的合同,都是正规的金融贷款服务合同,贷款金额费用等都显得清晰透明,汽车金融服务公司合作资金方会按照消费者的合同贷款金额打款,并支持客户正常还款。违约产生时,不收取高额的违约金,并采用合法的手段催收,对提供的服务收取一定比例的服务费,而且消费者贷款用途一定是用于买车。无论是服务性质、合同形式,还是贷款用途、还款约定、业务目的等等,汽车消费分期服务都与“套路车贷”存在显著不同。

美利车金融一名内部人士告诉南都记者,对于消费者而言,如有借款需求,应选择正规金融机构贷款,不要轻信没有资质的非正规公司发布的“无利息、无担保、无抵押”的虚假宣传广告,一旦发现遭遇“套路贷”,要及时向警方报案,用法律武器保护自己。

(4S店的汽车金融产品只要收费透明,更值得消费者考虑。)

日前,优信二手车深陷“套路贷”质疑,有消费者更向媒体曝光,20万的车辆,第三方服务费就收了近3万元,多位车主也反映有类似经历。一名不愿意透露姓名的业界人士告诉南都记者,其实像优信这种购车纠纷,性质上并不应该与“套路贷”等同。毕竟,他们放款是通过银行,而非自身。优信的问题主要出在收费不透明上,明明是合理的金融收费,却没有如实告诉消费者。隐瞒消费项目,这才是问题所在。

对此,千里发名车汇一名销售经理也指出,近年分期付款已经在购车中占比越来越高。但人们对于“套路贷”的误读,已经影响到正常分期付款模式的信任,“大型车行选择的车贷方案,都通过正规的银行渠道进行放款,包括首付、利息、尾款及相关的金融服务费构成,销售人员会在购车前明确与客户说明,至于接受与否,会让消费者自行决定。”相比一些中小型公司的超低报价,大型车行的车贷金融方案里面,很多费用都是明码实价,不会提供那么多诱人的“放价”条件,但在整体收费透明度方面相对有保障,也最大限度地减少了分期付款面临的消费风险。