银行没钱放贷,购房者另辟蹊径

中介赚利息,银行赚加急费,住房贷款紧缩之后,刚需客和换房人最受伤

“确切的放贷时间无论是银行还是中介都无法保证。”近日,《财经》记者采访了近30位一线,及新一线城市的房产经纪人、银行专员,他们在被购房者问到个人住房贷款时,都会无奈的回复这句话。

2021年下半年以来,因额度紧张,大量银行放缓了个人住房贷款的发放节奏。

建设银行上海支行一位经理透露,目前只有三家与他所在的银行有合作的中介机构还可以申请贷款,分别是中原地产、链家地产及太平洋房屋。但是放款时间至少三个月起,并且越到年底,额度越紧张。

相比北、上、广、深四大一线城市,新一线城市成都、杭州、重庆、西安等地的银行放款额度更紧张。

据悉,渤海银行重庆部分支行已经暂停所有二手房贷款业务,恢复放贷时间暂未确定。“为确保按时给已申请客户放款,近期基本不对外接单,只能有额度时再通知客户来办。”渤海银行成都分行一位经理谈到。

综合来看,目前一线及新一线城市的银行二手房放贷时间为3-6个月,但3个月内拿下贷款的情况现在已经很少见了。

随着银行放款变慢,交易周期变长,部分有置换需求的购房者,越来越被动。

上套房子不放款,就没办法凑够下套房子的首付款。为此,他们开始提高刚需客的首付款,只要首付高,房子总价可谈。

此外,一款中介机构提供的月息2%的尾款垫资产品也再次浮出水面。

想早拿贷款就付“加急费”

李华是一位产品运营经理,今年5月,她贷款在南京江宁买了一套二手房,没想到四个月过去了,房产证都拿到手了,这笔交易却还没有结束。

“银行的60万商贷还没放款,我住着自己的房子,每个月还得给前房主按市场价交租金。”她多次致电贷款银行、中介公司,得到的回复都是,额度紧张,要等。

李华没办法,多交几千块的租金,总比上万元的“手续费”靠谱。

她告诉《财经》记者,现在南京买房人中流传一个消息,只要多交一笔手续费,就可加快银行放款流程,这笔开销又叫“加急费”。至于加急费最终是给了中介经纪人,还是银行放贷专员,他们不得而知。

武汉德佑(链家旗下中介品牌)的一位经纪人也向《财经》记者证实了“加急费”的存在。作为中介他经常和银行打交道,但如果想快点放款,也不能避开这笔额外支出。

6月末,上述经纪人在银行申请了额度为60多万元的二手房贷款,在缴纳2.3万元的加急费后,7月初,他就拿到了放款,整个流程大约耗时两周。

他透露,加急费在不同地区略有差异,但都要万元以上,没给这笔费用,走正常流程办理二手房贷款,基本都要等半年。同时,加急办理也取决于中介是否愿意主动提供这方面的服务,不是熟人,一般不会介绍。收了加急费,还要求中介会操作,敢操作,并且银行有对应专员负责推动放款进度。

苏州德佑一名房产经纪人透露,小金额比较容易放款,大额贷款审批速度较慢,目前,几乎都是超过600万元贷款的客户才会选择缴纳加急费。在当地加急费按照贷款金额收费,具体比例需要和银行贷款部门确定,不取决于中介,不同银行情况不一,但一般都需要与经理级别以上的员工沟通。

上述中介人员均未向《财经》记者透露具体索要“加急费”的是哪家银行。

农业银行北京分行、交通银行上海分行的部分员工表示,国有五大行管的非常严,一般不会出现这种情况。《财经》记者发现,提到加急费的中介公司基本分布在新一线城市。

尾款垫资卷土重来

选择加急费的一般是连环单购房者(先卖后买),他们中大多数是改善性换房。在交易流程中,他们要等银行放了上家的款,才能凑齐首付给下家。一旦银行放贷变慢,这些连环单购房者就面临逾期付款的违约风险。

南京链家一位经纪人告诉《财经》记者,今年3、4月份开始,很多银行就放慢了个人住房贷款的发放速度,这些置换需求的买家在银行找不到加急费的门路,就会选择中介服务机构提供的一款金融产品“尾款垫资”。

但对于购房者来说,尾款垫资比加急费成本更高。

《财经》记者采访了我爱我家、贝壳找房、链家、德佑等中介公司在一线、新一线城市的近20多名中介服务人员,获悉尾款垫资产品很早就有,只是国家严禁,所以用的不多,但只要客户有需求,中介公司一般都会提供。

尾款垫资从申请到下批只需三天。借款的购房者拿着银行的批贷证明,只要通过中介公司的征信要求,就可以拿到这笔钱。

尾款垫资的放款额度不会超过银行的批贷额度,而且,申请人需要把接收银行放款的银行卡,以及自己的身份证,抵押给中介公司。

一般一线城市尾款垫资的利息为每月2%,贝壳找房则更灵活,精确到天,每天约为万分之六。

如果购房者需要100万元的垫资,每月大约要交2万元的利息。以目前银行放款3-6个月时效计,购房者的置业成本可能上涨6-12万元。

2020年8月20日,中国最高人民法院公布了新的民间借贷利率上限,即以全国银行间同业拆借中心每月20日发布的一年期贷款市场报价利率(LPR)的4倍为标准,民间借贷利率如果高于这个上限,一旦出现欠债不还现象,法院不会支持出借人超出上限的诉请。

今年8月最新公布的1年期LPR利率为3.85%,由此可推出目前民间借贷年利率上限为15.4%。而尾款垫资的借贷年利率为24%(2%*12个月),明显高于法定标准。

据悉,除了尾款垫资,贝壳金融还为客户推出了保障银行批贷时间的服务产品,并收取贷款额的一个点作为服务费。

虽然明知道购房成本不可避免要提高几万甚至几十万,仍有置换购房者选择尾款垫资。因为他们即将购买的下一套房子首付在慢慢变高。

北京、广州的部分经纪人透露,由于银行放款过慢,有的业主为了尽快回笼资金,或顺利买下另一套房子,会主动提高房屋首付比例,甚至要求购房者全款。

一位北京丰台区的链家房产经纪人反应,他负责的片区近两个月成交的单子,60%是高首付和全款。

置换者的资金缺口相互传导,最终也会提高刚需客的首付比例。

截至发稿前,《财经》记者获悉,因监管趋严,贝壳找房、链家在北京的尾款垫资产品已经全部停止。9月1日,北京链家、贝壳还在内部再次强调禁止提供尾款垫资产品。但我爱我家、德佑(链家旗下品牌)等房产中介仍存在违规操作现象。

中介公司停止尾款垫资除了监管因素,还有资金安全方面的考量。

一位南京链家经纪人透露,在贝壳保障银行放款时限的金融产品中,还有一项规定,如果贷款未按约定时间发放,贝壳将垫付95%的钱款。也就是说如果有一笔逾期,贝壳最少也得垫付几十万元出去。

据悉,目前在广州德佑已经成交的单子中,放款排到明年3月的都有。银行放款时间不明朗,大大提高了中介机构的对赌风险,此时再做垫资,中介公司自己的现金流压力也过大。

近半年,房地产类股票在周期性调控中震荡下跌,贝壳找房、我爱我家等,都无法幸免。因此,如果不是怕影响成交效率,中介机构不会冒着监管和资金的双重风险,踩线提供垫资产品。

哪些银行还能放款?

如果中介机构和银行彻底取消尾款垫资和加急费,购房者也不必过于焦虑。只要找对了银行和交易方法,仍有机会提高交易效率、降低交易风险。

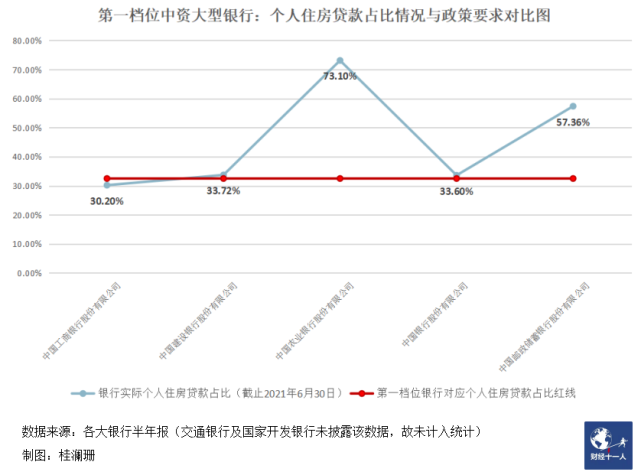

只有工商银行以30.20%的个人住房贷款占比,低于政策规定的红线(交通银行、国家开发银行未披露该项指标,故不计入统计)。

只有工商银行以30.20%的个人住房贷款占比,低于政策规定的红线(交通银行、国家开发银行未披露该项指标,故不计入统计)。

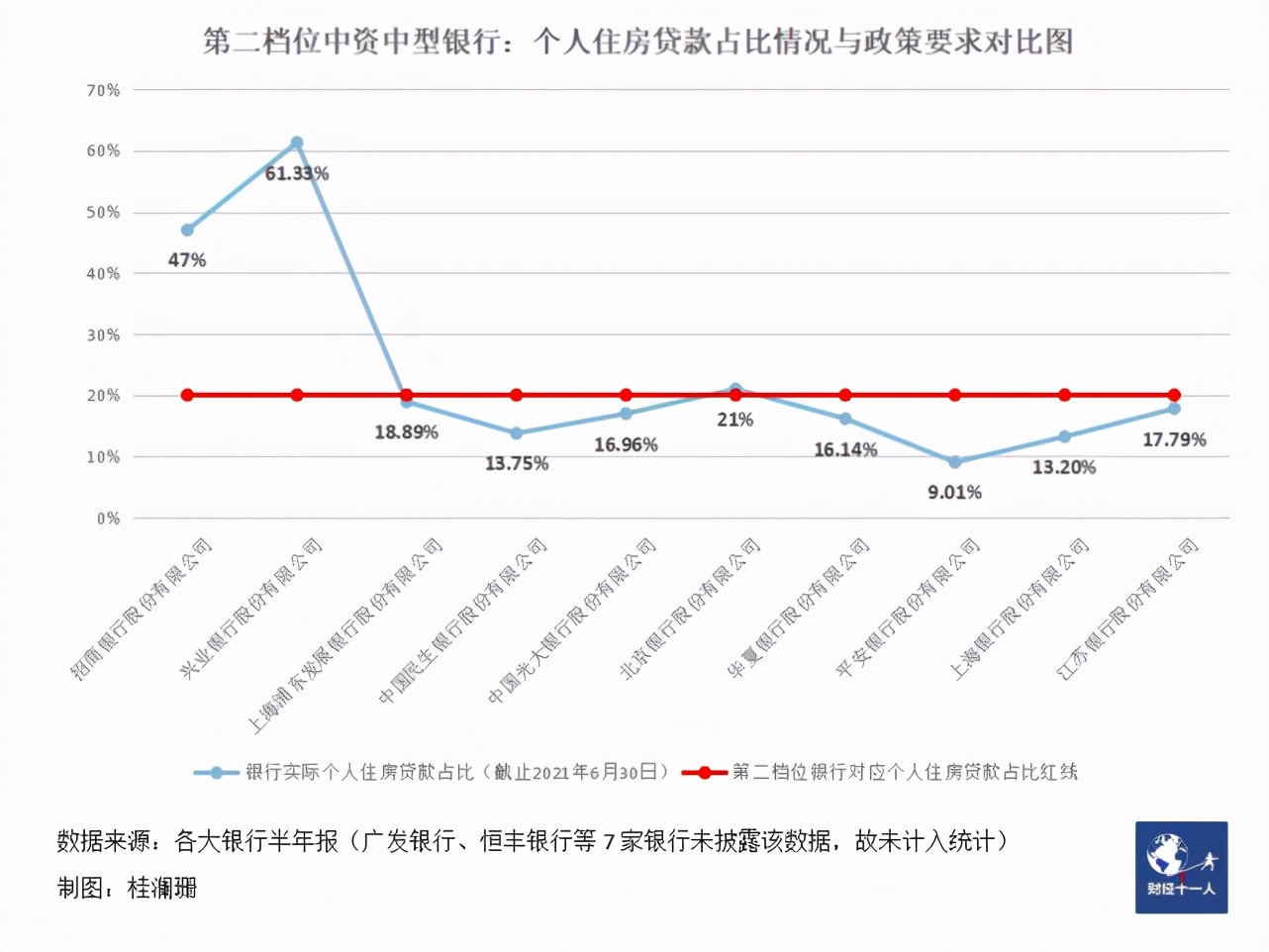

同理,《财经》记者在第二档17家中型金融机构中,选取了已发布2021年半年报的10家银行,发现招商银行、兴业银行个人住房贷款额度尤其紧张,北京银行略微踩线,这些银行应该在年底前很难释放出更多的个人住房贷款额度。个人住房贷款额度。

平安银行、华夏银行、民生银行、上海银行等七家银行,个人贷款占比低于20%的红线要求,在下半年这些银行仍有一定的个人住房贷款额度。

北京链家学清路一经纪人也证实了上述分析,“目前,工行相对于其他银行放款会稍微快一点。”

农业银行总行相关工作人员表示,目前农行只有北京分行还有点额度,外省市额度非常紧张。

虽然具体贷款额度以及放款速度与地方银行经营状况有关,但基于上述分析,相较国有大行,中型金融机构个人住房贷款占比情况较好。

2021年下半年,个人住房贷款的申请热度会由大型银行向中型银行迁移。

北京一位链家经纪人认为,数据不是绝对参考标准,每家银行的支行放款快慢都有不同。目前,批贷时间变化不大,主要是放贷时间放缓。

《财经》记者在链家内部总结的一份近期放贷情况表中了解到,组合贷相较纯商贷、纯公积金贷款的放款时间更慢。

目前,北京市中国银行、建设银行、交通银行放款较快,约两个月左右,农业银行、工商银行较慢,要三个月起。而如果是组合贷,公积金部分的批贷基本两个月内都能完成,耽误时间的就是商业贷款的发放。

采访中多位一线房产中介建议,房屋置换的业主在购房时保持谨慎态度,将银行放款慢的情况考虑在内。同时,房屋中介指出,银行额度会慢慢释放,每个月总有几家银行能放款,大型中介平台都有信贷专员,他们每天都会更新银行额度变化信息,建议着急用钱的客户选择这类中介服务商。

同时,在交易时也要有意识的和卖方多谈一些付款期限,以应对突发情况。

中国民生银行首席研究员温彬认为,目前,少数银行可能会由于超过上限要求存在一定额度的紧张,导致放款缓慢。但是对大多数银行来说,在支持个人按揭贷款上,特别是刚需及改善型需求购房这块有足够额度保证。

从房地产市场来看,目前实施的房地产调控仍在按照预期方向发展,现推行的各项措施也有利于避免房地市场出现大幅波动,以最终实现稳房价、稳地价、稳预期的目标,但政策实施期间的副作用也不容小觑。

(应采访对象要求,文中“李华”为化名)

在按照预期方向发展,现推行的各项措施也有利于避免房地市场出现大幅波动,以最终实现稳房价、稳地价、稳预期的目标,但政策实施期间的副作用也不容小觑。

(应采访对象要求,文中“李华”为化名)