挑选百万医疗险千万别漏了这个风险点(附产品测评)

近年保险界的“网红”产品非百万医疗险莫属,一年花几百块能获得数百万保额,这也成为各家保险公司和销售渠道的主要营销手段。

当然,百万医疗险也因此凭借超低保费、超高保额的特点迅速走红,深受群众的喜爱。

本文将围绕下列问题,介绍这类超高杠杆的保险产品:

何为医疗险?

有医保是否还需要购买商业医疗险?

挑选百万医疗险应重点关注哪些?

购买百万医疗险后是否还需要重疾险?

Q

有医保还需要购买商业医疗险?

医疗险是指以约定的医疗费用为赔付条件的保险,主要是用于解决医疗费用问题。

目前医疗险主要分为社会医疗险和商业医疗险:

社会医疗险主要有企业职工医疗保险、城镇医保和新农合。

商业医疗险是由保险公司开发的医疗保险,需要投保人自己选择自费购买,目前市场上商业医疗险种类繁多,比较常见的有百万医疗险、小额住院医疗险、高端医疗险和防癌医疗险等。

可能有不少人在看到商业医疗险时,会有“已经有了医保,还需要购买商业医疗险吗?”的疑惑。

虽然医保和商业医疗险都属于报销型保险,但其实医保有很多报销限制,如起付线、封顶线、报销比例、报销项目范围等限制。

而商业医疗险就是对社会医疗险起到补充作用,可以报销部分医保无法报销的部分,比如自费药、进口药品、免赔额以上部分的住院医药费等,能够帮助被保险人在风险发生时,实现风险转移。

目前市场上的医疗险也因此分为有社保和无社保两大类,有社保的医疗险价格较为便宜,主要报销医保报销后剩余的部分,而无社保的商业医疗险费率明显较高,但此类产品对社保是否报销不作限制。

Q

挑选百万医疗险应重点关注哪些?

百万医疗险,就是保额百万起步的医疗保险,目前市场上的百万医疗险种类繁多,五花八门,如何挑选合适的产品呢?

1.医院范围

百万医疗险对于就诊的医院通常会有一定的要求,所以在购买保险时需要重点看一下可报销医院的范围,这样在发生风险时,能清楚在哪类医院就诊能报销。

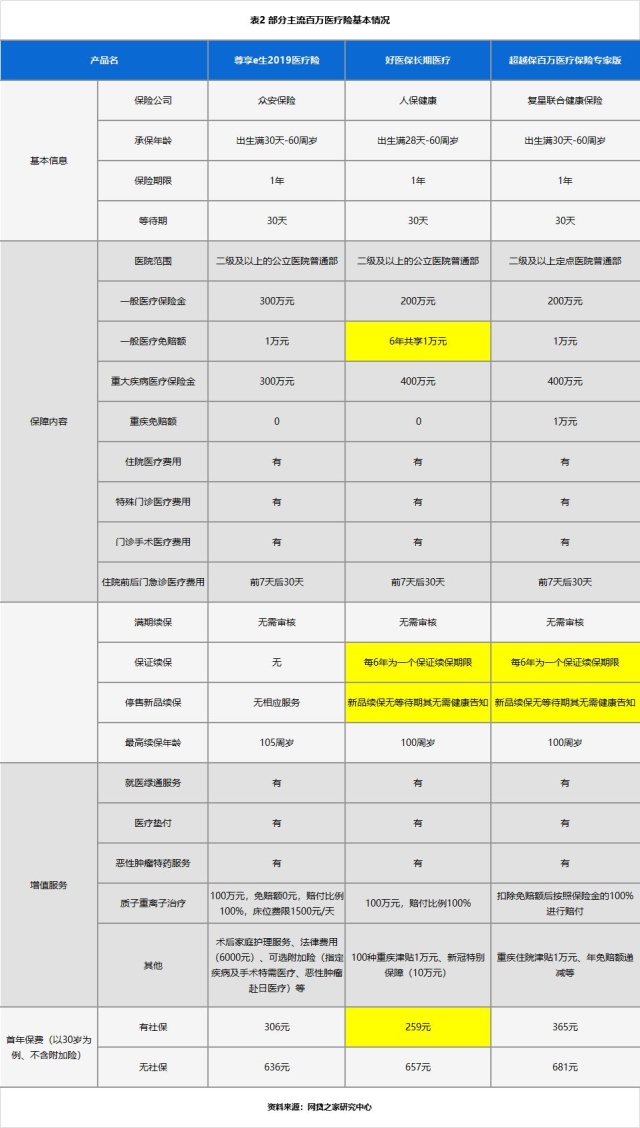

目前市场上主流的百万医疗险适用医院范围主要为二级及以上公立医院普通部,如人保的好医保就要求就诊医院为二级或以上公立医院普通部。

不过也有部分百万医疗险适用医院不强制要求为公立医院,仅要求为二级及以上的医院普通部,甚至为二级及以上医院普通部、特需部、国际部及VIP部,如复星联合超越保百万医疗保险特需版的适用医院范围就为二级及以上定点医院普通部、特需部、国际部及VIP部,当然此类保险产品保费也会相对较高。

2.报销范围

百万医疗险除了保费低、保额高的特点外,其保障范围也非常广,如不限疾病种类、不限社保用药等。但由于医疗险采取的是费用报销方式,故在购买时了解其报销范围也是尤为重要的。

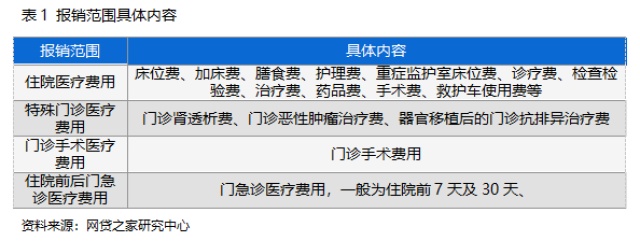

目前市面上主流百万医疗险的报销范围基本都涵盖了住院医疗费用、特殊门诊医疗费用、门诊手术医疗费用、住院前后门急诊医疗费用四大报销范围。

住院医疗费:主要包括手术费、床位费、护理费、药品费、膳食费等;

特殊门诊医疗费用:主要有门诊肾透析费、门诊恶性肿瘤治疗费、器官移植后的门诊抗排异治疗费。

虽然从表面上主流的百万医疗险报销范围内容十分相似,但具体内容仍会有细微的差别,例如有的保险明确规定不保中草药费用,有的保险产品在免责条款明确指出不保外购药。

另外,目前不少百万医疗险也增加了质子重离子医疗保险金,如人保的好医保2020年版就增加了质子重离子医疗保险金,其中质子重离子治疗是当前公认最有效最尖端的放疗技术,用于癌症治疗,但费用也非常高昂。

总的来说,投保人在选择百万医疗险时,需仔细阅读保险条款,了解保险产品的保障范围、免责条款,可重点关注是否有住院医疗费用、特殊门诊医疗费用等四大标配以及免责条款,也可将质子重离子医疗费用等增值服务纳入挑选标准。

目前绝大多数百万医疗险为一年期短期险产品,不保证续保,这也是当前百万医疗险最大的风险点,若保险产品停售,则意味着不能续保,而若在此期间健康发生问题的话,甚至可能无法投保其他产品。

所以续保条件也是投保人在挑选百万医疗险时需重点关注的,可从续保是否需要重新审核?是否保证在一定时期内续保?停售续保新品是否需要重新审核等方面来看。

具体来看:

首先,需要重点关注续保是否重新审核,投保人在购买百万医疗险时最好选择续保无需审核、无需健康告知、不针对个人单独调整的保险产品,这样后续如果出险了,保险公司也是无法拒绝投保人续保;

其次,关注保险产品是否保证在一定时期内续保,市面上百万医疗险多为一年期,不保证续保,但也有少数百万医疗险保证在一定时期内续保,目前最长的为6年保证续保,即在6年内费率表不会涨价、产品停售也可续保,此类产品续保条件较好;

最后,目前有部分保险产品提供停售后可续保新产品服务,对于此类服务,我们需重点关注停售续保新品是否需要重新审核,可优先选择续投新品无等待期且无需重新填写健康告知的产品。

在此值得注意的是,在购买保险时,必须要求将所有的续保条件写明在保险合同中,不要求轻信保险销售人员的任何口头承诺。

4.健康告知

一般情况下,医疗险的健康告知都是非常严格的。当然,不同保险产品的健康告知宽松程度不同,如有的百万医疗险对于有甲状腺结节、高血压等常见疾病的用户都是无法投保的,而有的较为宽松,仅有简单的三四条。

所以投保人在投保前一定要仔细阅读该产品的健康告知,如实进行健康告知,如出现虚假告知情况,保险公司很有可能会拒赔,进而造成投保人不必要的经济损失。

目前有部分百万医疗险上线智能核保,即让健康存在小异常、不符合健康告知的用户通过智能核保也有机会投保,如人保的好医保。

5.增值服务

目前不少百万医疗险均有提供增值服务,如:就医绿通服务、医疗垫付、肿瘤特药服务、质子重离子医疗保险金、法律费用、术后家庭护理服务。

增值服务虽然不是核心保障,但是在挑选保险产品时是可以作为参考,可以重点关注就医绿通服务、医疗垫付、肿瘤特药服务、质子重离子治疗等比较有含金量的服务。

6.保额和免赔额

百万医疗险,顾名思义就是保额百万起步的医疗保险,部分百万医疗险的保额甚至达到400万元、600万元,但其实在正常情况下,即使是重大疾病,一年内的医疗费用超过百万的概率也是不高的,故对于百万医疗险的保额,笔者建议不需要太过关注。

目前市场上大多数百万医疗险都设有免赔额,并且多为1万元,免赔额是指在医保报销的基础上再扣除免赔额后才会进行赔付,简单地说就是医保报销后自费的部分未超过免赔额不进行赔付,若超过免赔额则扣除免赔额再按照约定的比例赔付。

目前市场上也有部分百万医疗险免赔额为0元,但关于免赔额,笔者认为百万医疗险主要针对的是大病风险,不需要太过在意,免赔额并不是越低越好,其实1万的免赔额对普通用户来说并不算高,但1万的免赔额可以帮助保险公司过滤掉许多小额理赔,降低理赔率,对产品稳定性有一定帮助,故购买百万医疗险重点关注的还是保障范围、免责条款、续保条件、健康告知、增值服务等,同时结合自身的需求选择相应的保险产品。

购买百万医疗险后是否还需要重疾险?

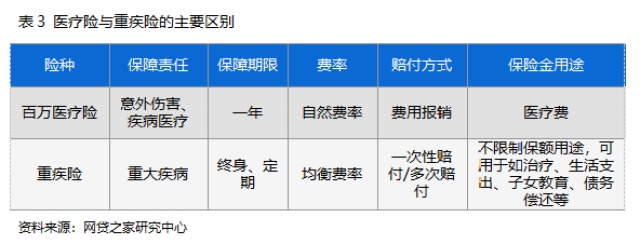

其实每一个险种抵御的风险和功能是不同,即使有所重叠,但也不可相互替代,百万医疗险和重疾险更是如此,甚至两者是可以起到互补的目的。虽然百万医疗险和重疾险都属于健康险,但两者的区别较大。

首先是赔付方式和保险金用途不同,百万医疗险采取的是费用报销制,仅可用于医疗费用报销,而重疾险是只要被保险人患有符合合同约定疾病,比如恶性肿瘤、急性心肌梗塞等,即由保险公司按合同约定的保额赔付保险金,保险金可随意支配,无用途限制;

其次是保障责任不同,百万医疗险的保险责任范围较广,涵盖意外伤害和疾病医疗,而重疾险是以特定重大疾病为保障项目;

最后,两者的保障期限和费率形式也有所不同。

百万医疗险的保障期限通常为一年,不保证续保,这也是其痛点和风险,并且百万医疗险采取的是自然费率,即随着被保险人年龄增长,身体健康状态将逐渐降低,保费将相应逐渐增高。

重疾险既有可保终身产品,也有保20年、30年,或保到60周岁、70周岁等约定年龄等不同期限选择,其通常采用的是均衡费率,即保险公司把风险估算后,把各年龄段的保费平衡后,每年给出一个保费均值,简单的说就是从某一个年龄开始投保后,以后每年的保费都是一样的。